Selskapstransaksjoner og betydningen av skillet mellom estimatendringer, tidligere perioders feil og hendelser etter balansedagen

Skillet mellom estimatendringer, tidligere perioders feil og hendelser etter balansedagen kan aktualisere seg også i andre sammenhenger enn ved vurderinger i tilknytning til regnskapsavleggelsen. Et praktisk eksempel er tvister som oppstår i etterkant av selskapstransaksjoner, der regnskapsreglene og vurderingene vil anvendes og ha betydning innenfor et annet rammeverk enn de i hovedsak er myntet på.

Partner KPMG

Han er leder av KPMG Norges bransjegruppe for bygg, anlegg og eiendom.

Director KPMG

Han er tilknyttet KPMG Norges bransjegruppe for bygg, anlegg og eiendom.

Partner i Wikborg Rein

Hans spesialområder er tvisteløsning innenfor post M&A, skatt og avgift, ansvarssaker, selskapsrettssaker samt alminnelig kontraktsrett og erstatningsrett

Senioradvokat i Wikborg Rein

Hans spesialområder er tvisteløsning innenfor post M&A, teknologi og industri, med fokus på kontraktsrett, selskapsrett og erstatningsrett.

De synspunktene som kommer til uttrykk i artikkelen, står for artikkelforfatternes regning og kan ikke tillegges KPMG eller Wikborg Rein.

Oversikt og temaets praktiske betydning

I forbindelse med en regnskapsavleggelse handler skillet mellom estimatendringer, tidligere perioders feil og hendelser etter balansedagen først og fremst om måling, presentasjon og periodisering. En vurdering som må gjøres, er om et forhold er en estimatendring for den perioden forholdet oppdages, eller skal klassifiseres som en tidligere periodes feil som skal føres mot egenkapitalen. Ved en tvist mellom kjøper og selger i etterkant av en transaksjon kan skillet være avgjørende for om kjøper vil ha et krav på erstatning eller prisavslag mot selger, og ved det få betydelige konsekvenser for hvilken kjøpesum kjøper ender opp med å betale.

Ved diskusjoner og tvist om hvorvidt kjøpesummen (verdsettelsen) for et selskap var riktig, vil partene gjerne ha ulike syn på de regnskapsmessige vurderingene som ble gjort av selger for å fastsette verdiene i målselskapets siste regnskaper. Kjøper vil isolert sett ha en interesse av å argumentere for at verdiene i realiteten var lavere enn det som er reflektert i siste tilgjengelige regnskaper. Dersom kjøper kan dokumentere en differanse som tidligere perioders feil eller en hendelse etter balansedagen med regnskapsmessig konsekvens, vil det formodentlig – avhengig av hva som er avtalt i aksjekjøpsavtalen – gi kjøper sterkere kort på hånden for et krav om erstatning (eller prisavslag) mot selger enn dersom det er snakk om estimatendringer. Etter at kjøper har overtatt målselskapet, vil kjøper ofte få tilgang til underlaget for selgers vurderinger, og gjerne også både de ansatte som har foretatt vurderingene (typisk CFO, controller og andre ansatte innen prosjektstyring i målselskapet) og revisorene som eventuelt har gjennomgått vurderingene. Dette setter kjøper i en god posisjon til å kunne både ettergå og utfordre selgers regnskapsmessige vurderinger, og med det forsøke å underbygge påståtte krav mot selger. Bildet kompliseres av at det i praksis er store forskjeller på hva slags regnskaper som ligger til grunn for forhandlingene mellom partene i en selskapstransaksjon. Alt fra reviderte årsregnskap til ureviderte «management accounts», som ikke har vært styrebehandlet, kan inngå som grunnlag for fastsettelse av kjøpesum.

Norsk rettspraksis er sparsom både når det gjelder (i) skillet mellom estimatendringer og tidligere perioders feil og (ii) hvordan denne vurderingen skal foretas i konteksten av en selskapstransaksjon og etterfølgende tvister. Til sistnevnte oppstår det for eksempel i praksis ofte spørsmål om hvilken informasjon som i det hele tatt er relevant å ta i betraktning, da kjøper – som har overtatt virksomheten – vil kunne forsøke å hevde at informasjon, som blir kjent langt frem i tid og kanskje til og med etter gjennomføring av transaksjonen, gjelder forhold som eksisterte på balansedagen.

I artikkelens del I gjennomgår vi regelverket i regnskapsloven og god regnskapsskikk (NGAAP) som er relevant for skillet mellom estimatendringer, tidligere perioders feil og hendelser etter balansedagen med og uten regnskapsmessig konsekvens. De tilsvarende bestemmelser i IFRS® Accounting Standards vil også bli kort omtalt. Vi oppsummerer også hvordan regelverket praktiseres blant større aktører innen bygg- og anleggsbransjen, en bransje som er prosjektbasert, og der regnskapsestimater er sentralt for regnskapsavleggelsen. Det å etablere gode rutiner, internkontroll og kompetanse på området er vår klare anbefaling avslutningsvis.

I del II redegjør vi for hvilke situasjoner og spørsmål som ofte vil oppstå etter en selskapstransaksjon, og hvordan regnskapsmessige vurderinger vil kunne få konsekvenser i den forbindelse. Artikkelen vil særlig fokusere på risiko knyttet til vurderinger og estimater for pågående prosjekter i målselskapet. Slike vurderinger kan ha særlig stor betydning for verdiene som legges til grunn av partene i transaksjonen, da hele det forventede tapet skal føres i regnskapet umiddelbart dersom beste estimat tilsier at det er snakk om et tapsprosjekt. Vi vil også komme inn på betydningen av revisors kontroll av de benyttede regnskapene for kjøpers potensielle krav knyttet til regnskapsvurderingene. Av hensyn til omfanget vil artikkelen avgrenses mot tapsutmåling dersom regnskapsmessige vurderinger leder til ansvar for selger.

Noen oppsummerende betraktninger og anbefalinger kommer avslutningsvis, herunder hva revisor bør være særlig oppmerksom på ved revisjon av regnskaper for selskaper som er i en transaksjonsprosess.

Innledning – Del I

Skillet mellom estimatendringer og tidligere perioders feil, samt spørsmålet om hendelser etter balansedagen har noen regnskapsmessige konsekvenser, er det viktig å ha kunnskap om når det avlegges et regnskap. Dette fordi det kan påvirke regnskapsmessige størrelser i vesentlig grad. Ukorrekt regnskapsmessig kategorisering kan føre til feilaktig informasjon i årsregnskapet. Dette kan igjen føre til at investorer og andre interessenter gjør vurderinger på uriktig grunnlag, og fatter feilaktige beslutninger basert på denne informasjonen.

Hvor finner vi bestemmelsene om estimatendringer, korrigering av tidligere års feil og hendelser etter balansedagen?

Det følger av regnskapsloven (rskl.) § 4-2 første ledd at ved «usikkerhet skal det brukes beste estimat, på bakgrunn av den informasjon som er tilgjengelig når regnskapet avlegges». Anvendelsen av estimater for regnskapsmessige verdier er svært praktisk, for eksempel for et foretaks pågående prosjekter der det ikke kan sies med sikkerhet hva den endelige verdien vil bli. For mange foretak vil verdiene som fremgår av årsregnskapet i stor grad være basert på estimater, og det er derfor viktig å ha klare regler og prinsipper både for (i) hvordan et regnskapsmessig estimat skal gjøres, (ii) i hvilken utstrekning et estimat kan og/eller skal endres og (iii) hvilke konsekvenser slike endringer eventuelt skal få. I NGAAP finner vi bestemmelsene i rskl. § 4-2 annet ledd (estimatendringer), § 4-3 annet ledd (korrigering av tidligere års feil) og nærmere i NRS 5 Spesifikasjon av særlige poster, korrigering av feil og virkning av prinsippendring og estimatendring. Hendelser etter balansedagen er regulert av NRS 3 Hendelser etter balansedagen. I IFRS finner vi de tilsvarende bestemmelsene og prinsippene i IAS 8 Regnskapsprinsipper, endringer i regnskapsmessige estimater og feil og i IAS 10 Hendelser etter rapporteringsperioden.

Artikkelen vil ikke gå nærmere inn på særreglene for små foretak, jf. nærmere om dette i NRS 8 God regnskapsskikk for små foretak kapittel 7.3 og 6.1.1.4.

Hva er en estimatendring?

Ifølge rskl. § 4-2 annet ledd skal virkningen av endring av et regnskapsestimat resultatføres i den perioden estimatet endres, med mindre resultatføringen kan utsettes i samsvar med god regnskapsskikk.

Regnskapsestimater kan defineres som anslag på størrelser som har betydning for periodisering og vurdering. Eksempler kan være avsetning for forventede tap på prosjekter, tap på fordringer eller avskrivningstid for varige driftsmidler. Hvis de er vesentlige, uvanlige og/eller uregelmessige, skal de vises særskilt i resultatregnskapet og omtales i noter.

I NRS 5 fremkommer det at:

«Estimatendringer skiller seg fra feil i tidligere årsregnskap og prinsippendringer ved at de revurderes som en naturlig del av den finansielle rapporteringen. Korrigering av feil i tidligere årsregnskap samt endring av regnskapsprinsipp må ikke forveksles med endring av regnskapsestimat. Ny informasjon kan gjøre det nødvendig å revurdere et regnskapsestimat.»

I IAS 8 står det at:

«Endringer i regnskapsmessige estimater har sitt opphav i ny informasjon eller ny utvikling og skal derfor ikke anses som korreksjoner av feil.» Og videre: «Det skilles mellom korreksjoner av feil og endringer i regnskapsmessige estimater. Regnskapsmessige estimater er av natur omtrentlige tall som det kan være nødvendig å endre når det framkommer utfyllende informasjon. En gevinst eller et tap som innregnes som følge av en eventuell betingelse, utgjør for eksempel ikke en korreksjon av en feil.»

Ved usikkerhet skal beste estimat legges til grunn, basert på den informasjonen som er tilgjengelig på tidspunktet for regnskapsavleggelsen. Estimatene må vurderes på balansedagen, og eventuelt oppdateres enten som følge av endringer i forutsetningene som estimatene bygger på, ny informasjon, ytterligere erfaringer eller nye hendelser frem til regnskapsavleggelsen. Følgelig skal det tas hensyn til all tilgengelig informasjon som foreligger om estimatposten, ikke bare frem til og med balansedagen, men helt frem til dato for styrebehandling av regnskapet. Tidspunktet for styrebehandling av regnskapet vil derfor kunne få konsekvenser for både beløp og noteopplysninger i regnskapet. Eksempelvis vil et regnskap avlagt i januar kunne være vesentlig forskjellig fra et regnskap avlagt i juni, selv om regnskapet er for det samme foretaket og har den samme balansedagen.

En bransje der estimater er en svært sentral del av regnskapsavleggelsen, er bygg- og anleggsbransjen. Utfordringene her er at en prosjektleveranse kan være omfattende og kompleks, og består gjerne av en rekke enkeltkomponenter av varer og tjenester som leveres over en lang tidsperiode. Uforutsette utfordringer og en irregulær utvikling kan også få til dels store konsekvenser for det videre prosjektforløpet. Det regnskapsmessige resultatet av en bygg- og anleggskontrakt er derfor ofte beheftet med usikkerhet og vil kunne endre seg betydelig over tid. Sentrale estimatposter i bygg- og anleggsbransjen er:

Forventet resultat på pågående prosjekter, herunder endringer i prosjektmargin fra prosjektstart til avslutning,

garantiavsetninger,

tvistesaker, og

tapskontrakter.*Tvistesaker og tapskontrakter er nærmere beskrevet i to tidligere artikler i Revisjon og Regnskap, se Revisjon og Regnskap nr. 2 og 3 / 2023 av André Minge og Svein Wiig.

Tilfredsstillende vurderinger av forannevnte estimatposter vil være sentralt for å kunne avlegge et regnskap som gir et rettvisende bilde. Dette arbeidet vil kunne være svært ressurskrevende for foretakets ledelse. Unøyaktigheter og feil kan få til dels betydelige negative konsekvenser for foretaket og eiere, samt eksponere ledelsen for ansvar overfor aktører som foretar vurderinger og disposisjoner ut fra informasjon som fremgår av regnskapet.

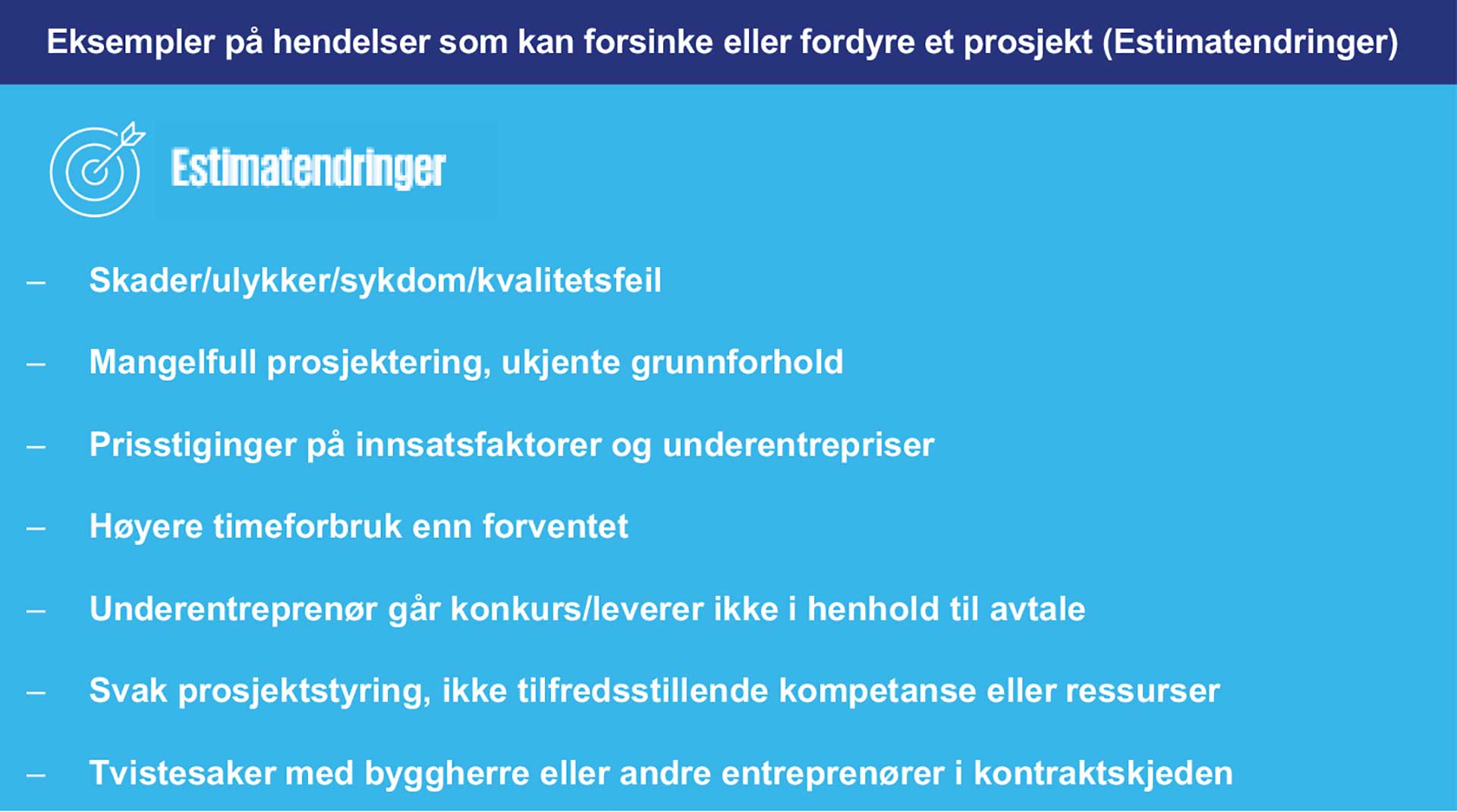

Hendelser som kan medføre estimatendringer, må vurderes konkret i hvert enkelte tilfelle. Ofte kan det være slik at vurderingene som ble gjort i en tidlig fase av et prosjekt, vil måtte endres, for eksempel fordi foretaket allerede i kalkylen og anbudsfasen satte prisen for lavt. Dette gir seg gjerne utslag i negative estimatendringer i en senere fase av et prosjekt når forholdet som begrunner den endrede vurderingen, blir kjent. I figuren nedenfor vises typiske hendelser i en prosjektbasert virksomhet som kan medføre negative estimatendringer når de blir kjent.

Alle eksemplene vil, som det klare utgangspunkt, være å anse som estimatendringer i regnskapsmessig forstand. Dette forutsatt at tidligere perioders prosjektvurderinger var basert på informasjonen som var tilgjengelig, og at denne informasjonen ble lagt til grunn ved fastsettelsen av beste estimat.

Gjennom et prosjekts «livsløp» vil de forannevnte forholdene kunne medføre vesentlige justeringer, og ny informasjon kan sågar føre til at et prosjekt som i en periode har vist positive dekningsbidrag, endrer seg til å bli et tapsprosjekt hvorpå hele det forventede tapet skal regnskapsføres som beste estimat.

Når det gjelder tvistesaker og kravet til at estimatet må være «pålitelig», bør det etter vår oppfatning ses hen til utfallet i sammenlignbare saker og erfaringstall, understøttet av eksterne uttalelser (tekniske/juridiske) mv.*Revisjon og Regnskap nr. 2 2023 av André Minge og Svein Wiig.

Hva er en feil i tidligere årsregnskap?

Det følger av rskl. § 4-3 at korrigering av tidligere års feil skal føres mot egenkapitalen. NRS 5 utfyller loven og angir at korrigering av tidligere års feil bare skal gjøres for vesentlige feil, og vil forekomme i svært få tilfeller.

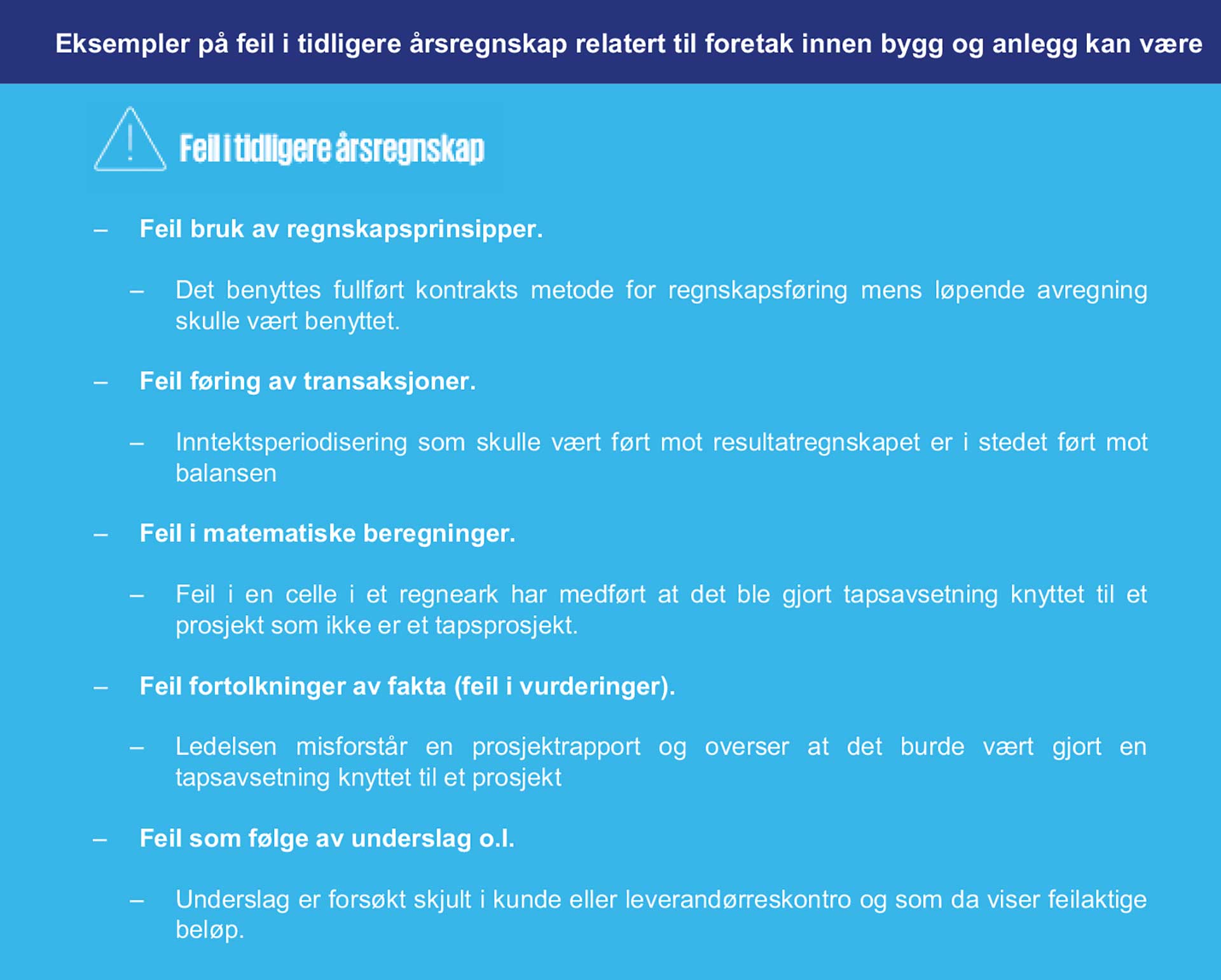

Med vesentlige feil menes feil som er av en slik karakter at inneværende årsregnskap ikke gir et riktig bilde av virksomheten uten at feilen korrigeres. NRS 5 eksemplifiserer feil som:

«feil bruk av regnskapsprinsipper, feil føring av transaksjoner, feil i matematiske beregninger, feil i fortolkninger av fakta (feil i vurderinger), feil som følge av underslag o.l.»

IAS 8 har en tilsvarende eksemplifisering og bruker i tillegg begrepet «pålitelig informasjon», og vesentlig feil kan da omfatte:

«..manglende eller feilaktig bruk av pålitelig informasjon som var tilgjengelig da finansregnskapet for disse periodene ble godkjent for offentliggjøring, og med rimelighet kunne forventes å ha blitt innhentet og tatt i betraktning ved utarbeidingen og presentasjonen av finansregnskapene. Slike feil omfatter regnefeil, feil anvendelse av regnskapsprinsipper, forglemmelser, feiltolkninger av fakta samt bedrageri.»

IAS 8 utdyper at det ved korrigering av tidligere perioders feil vil være nødvendig å skille mellom:

Informasjon som dokumenterer omstendigheter som forelå på tidspunktet en hendelse fant sted, og som også ville ha vært tilgjengelig da finansregnskapet for perioden ble godkjent.

Annen informasjon.

Når tilbakevirkende anvendelse vil kreve betydelige estimater uten mulighet for å skille mellom disse to typene informasjon, er det ikke praktisk mulig å korrigere feil i tidligere perioder med tilbakevirkende kraft.*IAS 8 pkt 52.

Man bør også merke seg at senere kunnskap ikke skal benyttes ved korreksjon av beløp for en tidligere periode, verken ved antakelser om hva som ville ha vært ledelsens hensikt i en tidligere periode, eller ved estimering av beløp som er innregnet, målt eller opplyst i en tidligere periode.*IAS 8 pkt 53.

Korrigering av feil i tidligere årsregnskap som er ført mot egenkapitalen, krever endring av sammenligningstall. Korrigering av feil som er ført mot egenkapitalen, skal opplyses om i note med forklaring på hva feilen består i. Sammenligningstall og omarbeiding av disse skal forklares. Dette mener vi best vises gjennom en tabell som viser hvilke regnskapsposter som er endret.

Det er viktig å slå fast at feil fra tidligere perioder som ikke er vesentlige for årsregnskapet, skal resultatføres. Dersom det vurderes at endringen er av stor betydning for vurderingen av foretakets inntjeningsevne og finansielle stilling, bør den angis på egen linje i regnskapsoppstillingen i tillegg til i note.*NRS 5 pkt 3.

I figuren under vises eksempler på forhold som kan regnes som feil i tidligere årsregnskap.

Hva er en hendelse etter balansedagen?

NRS 3 definerer hendelser etter balansedagen som hendelser, til gunst eller ugunst, som finner sted mellom balansedagen og tidspunktet for vedtak om fremleggelse av regnskapet.

Standarden skiller videre mellom hendelser med og uten regnskapsmessig konsekvens.

Hendelser etter balansedagen med regnskapsmessig konsekvens er de som gir informasjon om forhold som eksisterte på balansedagen.

Hendelser etter balansedagen uten regnskapsmessig konsekvens er de som tyder på forhold oppstått etter balansedagen.

IAS 10 trekker opp de samme skillelinjene som NRS 3. Rskl. § 7-7 b og NRS 3 krever at det gis noteopplysninger om hendelser etter balansedagen uten regnskapsmessig konsekvens. Dette gjelder når hendelsen er av en slik betydning at manglende informasjon vil påvirke regnskapsbrukernes evne til å foreta riktige beslutninger og vurderinger. Eksempler på dette kan være restruktureringer, salg av forretningsområder og oppkjøp.

Hendelser med regnskapsmessig konsekvens skal innarbeides i regnskapet. Dette kan medføre korrigering av regnskapsførte beløp eller nye poster som ikke var regnskapsført.

Det kan av og til være utfordrende å avgjøre om hendelser etter balansedagen har regnskapsmessig konsekvens eller ikke. Dette vil for eksempel kunne være tilfellet for bygg- og anleggskontrakter fordi det ofte er krevende å fastslå om en justering av en prosjektprognose skyldes omstendigheter som har funnet sted etter balansedagen, eller som følge av ny informasjon knyttet til forhold som eksisterte på balansedagen. Problemstillingen kan illustreres med to eksempler (balansedag 31.12.20x1):

Entreprenør A er engasjert i bygging av et stort leilighetskompleks. I februar 20x2 velter en kran inn i leilighetskomplekset og medfører merkostnader på MNOK 10.

Underentreprenør B er engasjert i elektriske arbeider i et stort leilighetskompleks. I februar 20x2 kan de fastslå at kalkulerte timer montøren skal bruke på hver leilighet, er undervurdert i prognosen. Undervurderingen medfører at kostnadsestimatet for lønnskostnader på prosjektet øker med MNOK 10.

I eksempel 1 skjer det en klar og distinkt hendelse ved at kranen velter og medfører en ekstra kostnad for prosjektet. Som det klare utgangspunktet vil det derfor være snakk om en hendelse etter balansedagen uten regnskapsmessig konsekvens, men konklusjonen er ikke åpenbar. Det kan for eksempel tenkes at årsaken til velten var en utilstrekkelig sikring av kranen som skjedde før balansedagen, og dermed kan det argumenteres for å være snakk om et forhold som eksisterte forut for balansedagen. Like fullt er det vår oppfatning at dette må karakteriseres som en hendelse uten regnskapsmessig konsekvens for årsregnskapet 20x1. Dette fordi det er selve kranvelten som medfører merkostnader for prosjektet, og dette er en hendelse som inntreffer i 20x2. Dersom reglene skulle tolkes slik at en hendelse kan ilegges regnskapsmessig konsekvens så snart den kan tilbakeføres til en rotårsak som eksisterte forut for balansedagen, vil det gi et omfattende og uoversiktlig rom for korrigeringer. Dette vil igjen kunne gi grunnlag for lange og komplekse diskusjoner om hvorvidt regnskapene gir et rettvisende bilde av foretakets finansielle stilling, noe reglene og prinsippene på generelt grunnlag bør forsøke å motvirke.

I eksempel nummer 2 får prosjektet også en økt kostnad på MNOK 10, men her på grunn av en undervurdering av montørens tidsbruk per leilighet. En vesentlig forskjell i dette eksempelet er at estimatet for lønnskostnadene i prosjektet var gjort før balansedagen, og det har ikke inntruffet noen nye hendelser eller oppstått noen nye omstendigheter som tilsier at vurderingen (estimatet) skal endres. Det viser seg bare at tidsbruken ble undervurdert, og vår vurdering er derfor at underentreprenør B må ta inn denne effekten i regnskapet for 20x1. Dette som følge av at beste estimat skal fastsettes på bakgrunn av tilgjengelig informasjon ved regnskapsavleggelsen, og ikke bare per balansedagen, jf. ovenfor. Det er imidlertid viktig å understreke at dersom denne informasjonen først tilkommer etter regnskapsavleggelsen, vil det ikke være snakk om en feil i tidligere årsregnskap som skal korrigeres dersom den er vesentlig. Som forklart ovenfor vil det her være snakk om en regulær estimatendring – prosjektets utvikling tilsier at vurderingen av beste estimat har endret seg som følge av ny og ytterligere informasjon. En slik endring skal da foretas i neste regnskapsperiode, og både selve endringen og periodiseringen av den vil nettopp være i tråd med reglene og prinsippene som ligger til grunn for anvendelsen av estimater i regnskap.

I praksis vil vurderingene være mer krevende enn eksemplene ovenfor fordi det svært ofte forekommer hendelser og estimatavvik på prosjektprognoser. Det kan også være behov for flere endringer som går ulike veier, og det kan være en blanding av hendelser med og uten regnskapsmessig konsekvens. Vi går ikke nærmere inn på slike detaljer her, herunder spørsmålet om ulike endringer kan “nøytralisere hverandre” dersom det blir behov for endringer med både positivt og negativt fortegn.

Bransjepraksis – feil i tidligere årsregnskap

Som nevnt ovenfor følger det av NRS 5 at korrigeringer av feil i tidligere årsregnskap skal forekomme sjelden. Vi har gjort en undersøkelse av regnskapene til 30 større foretak innen bygg- og anleggsbransjen for en femårsperiode (totalt 150 årsregnskap) for å se om praksis stemmer overens med dette. Flere aktører har avlagt årsregnskaper med negative resultater i perioden. Årsakene er gjerne sammensatte, men kan nok for en stor del skyldes at fastpriskontrakter har vært priset for lavt, og/eller at det har oppstått tvistesaker med kunder eller leverandører under og etter levering av prosjekter. Hvis negative forhold ikke blir konstatert før sent i prosjektfasen, vil det kunne medføre at resultater fra prosjekter i tidligere regnskapsperioder har vært for positive. Et spørsmål vi har stilt oss, er derfor om det forekommer korrigeringer direkte mot egenkapitalen som tidligere års feil som følge av dette. Vår undersøkelse viser at antall korrigeringer av tidligere års feil ført direkte mot egenkapitalen er helt marginalt (kun fire tilfeller i de 150 regnskapene vi har gjennomgått). Dette indikerer at NRS 5 på dette området praktiseres etter intensjonen – korrigeringer forekommer kun i svært få tilfeller, som standarden foreskriver.

Praktiske betraktninger av regelverket og relevant internkontroll

Det kan være krevende å navigere i regnskapsreglene knyttet til ny informasjon og skillet mellom estimatendring og feil fra tidligere år, og om hendelser etter balansedagen har regnskapsmessig konsekvens.

Etter vår oppfatning er det sentralt at foretak har rutiner og rapporteringsstrukturer som sikrer at ny informasjon tilflyter ledelsen. I tillegg må ledelsen ha kompetanse til å gjøre regnskapsmessige vurderinger basert på informasjonen som foreligger for å kunne utarbeide et årsregnskap som gir et rettvisende bilde av foretakets finansielle stilling innenfor den relevante tidsrammen.

Foretaket bør ha et vesentlighetsperspektiv når det vurderer ny informasjon frem til tidspunktet for regnskapsavleggelsen. I tillegg bør det utformes en hensiktsmessig internkontroll som sikrer at justeringer som ikke er av uvesentlig størrelse, blir hensyntatt og vurdert.

Den finansielle rapporteringsprosessen og tidspunkt for avleggelse av årsregnskapet er også forhold som ledelsen bør ha et bevisst forhold til. Jo lengre tid det tar å avlegge regnskapet, desto mer krevende vil det være å sikre at regnskapet gir et rettvisende bilde, all den tid det gjerne vil ha oppstått flere hendelser og forhold etter balansedagen som må håndteres jo lenger tid som går frem til regnskapsavleggelsen. Samtidig kan korte rapporteringsfrister gjøre det mer krevende å utarbeide pålitelige estimater og øke risikoen for at estimatene ikke hensyntar all relevant informasjon. Dertil kommer at en rask styrebehandling av årsregnskapet i ytterste konsekvens vil kunne eksponere styremedlemmene og daglig leder i foretaket for personlig ansvar etter aksjeloven § 17-1.

Oppsummering

I teorien er det et klart skille mellom estimatendringer og feil i tidligere årsregnskap, men i praksis er ikke klassifiseringen like opplagt. Våre undersøkelser viser at bransjepraksis innen bygg- og anleggsbransjen samsvarer med det som angis som standardens intensjon – korrigering for vesentlige feil i tidligere år forekommer svært sjelden. Ved regnskapsavleggelsen skal beste estimat anvendes, og dette fastsettes på bakgrunn av informasjonen som er tilgjengelig ved regnskapsavleggelsen (tidspunktet for styrebehandlingen av regnskapet).

I tillegg til kunnskap om skillet mellom feil tidligere år og estimatendringer, er det viktig at foretaket har rutiner og forståelse for vurderinger av hendelser etter balansedagen med og uten regnskapsmessig konsekvens for å kunne avlegge et regnskap som gir et rettvisende bilde. En del av kompleksiteten i regnskapsavslutningen for foretaket er å kunne navigere og kategorisere dette riktig.

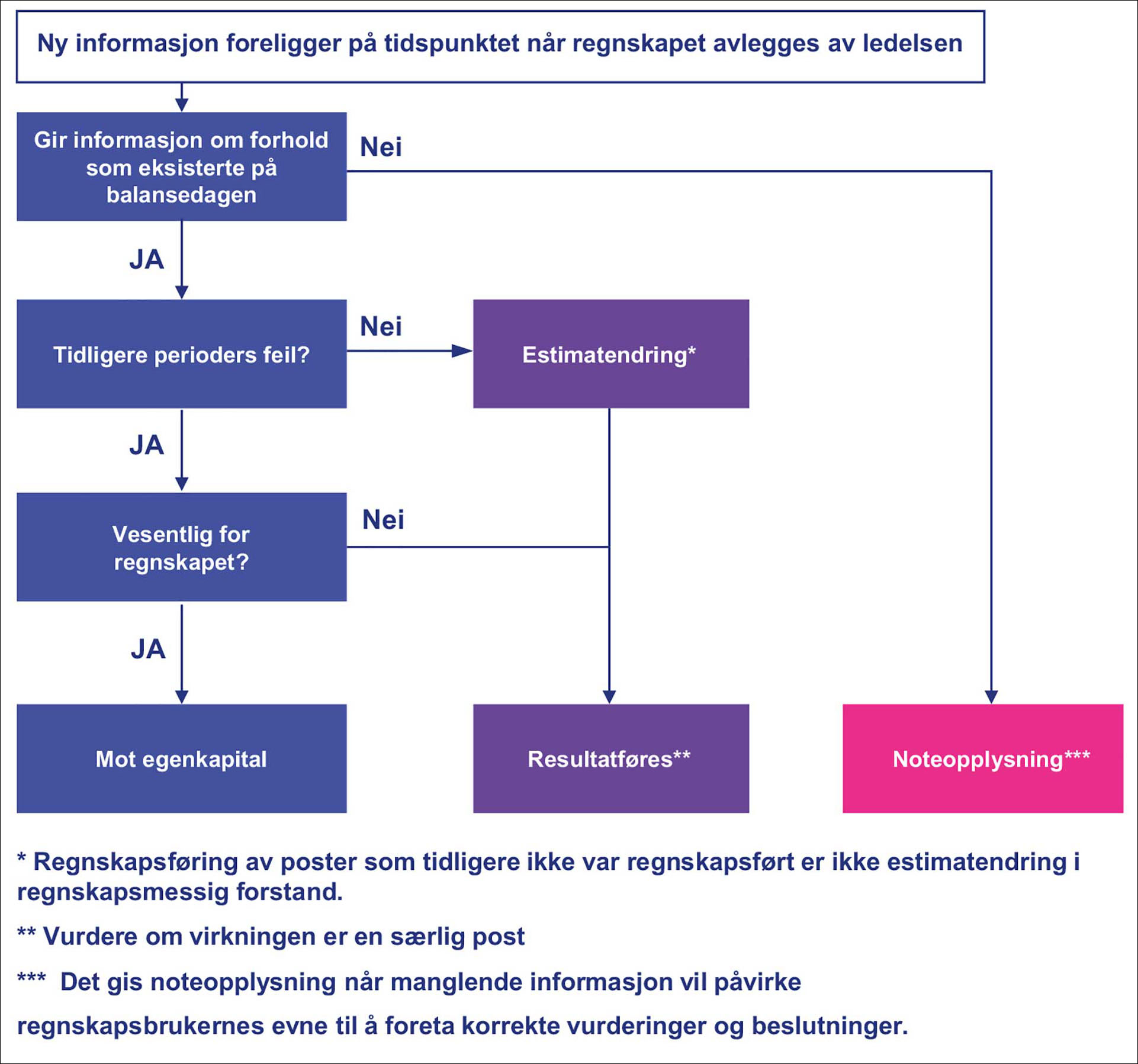

I beslutningstreet under illustreres de ulike sentrale spørsmålene ledelsen må gå gjennom for å gjennomføre en korrekt regnskapsmessig kategorisering av den informasjon som foreligger ved regnskapsavleggelsen.

.jpg)