Ofte stilte spørsmål

I denne spalten gjengis utvalgte spørsmål som er kommet til Revisorforeningens henvendelsessystem. Revisorforeningen har etter beste evne avgitt svar basert på de konkrete saksforhold, men påtar seg ikke rettslig ansvar for riktigheten, fullstendigheten eller anvendeligheten av de svar som er gjengitt.

Tilleggsutbytte og formuesskatt

Kategori: Skatt, foretaksrett

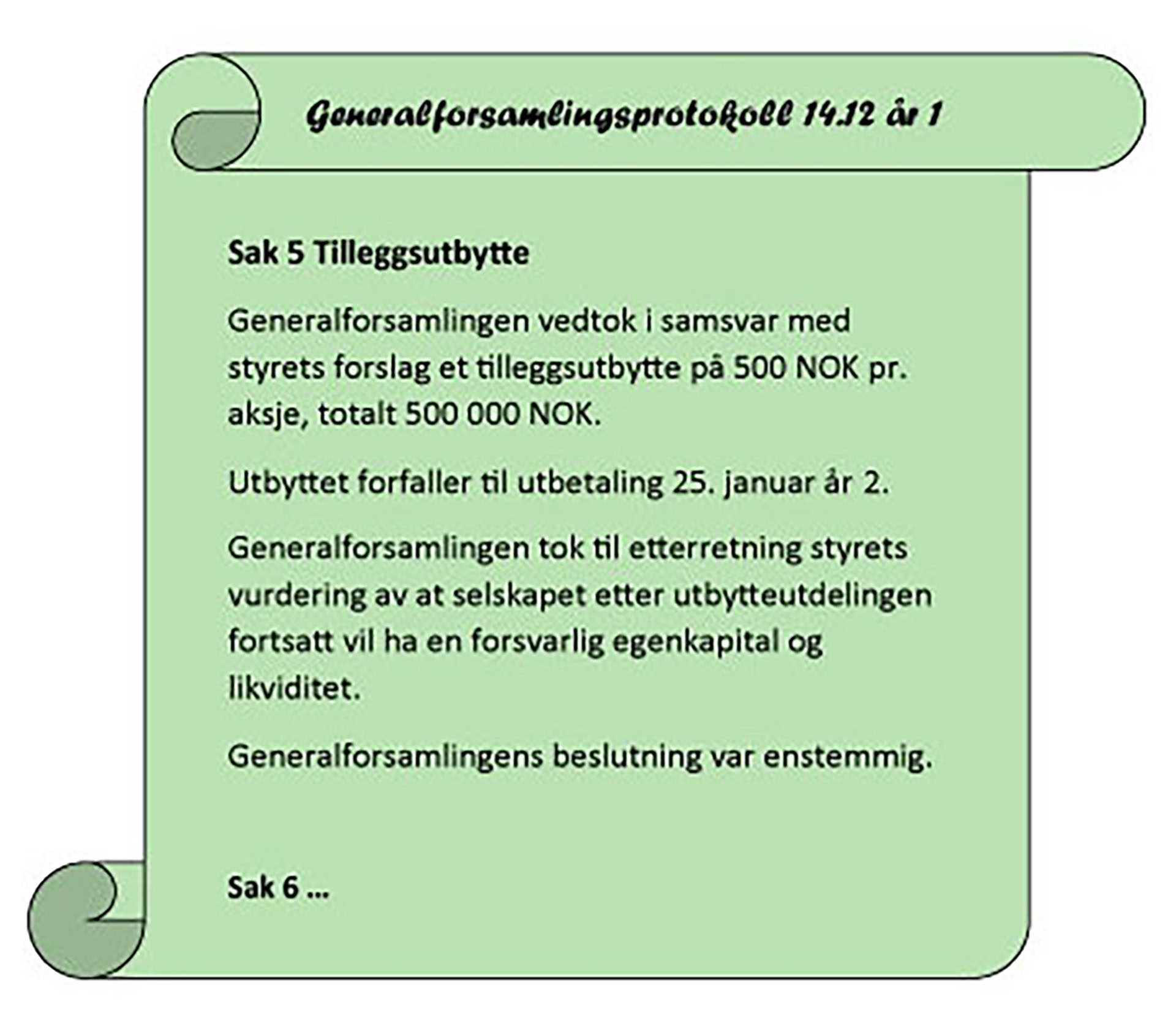

Spørsmål: Nina eier Eiendom AS og selskapet vedtok et tilleggsutbytte på fem millioner kroner i desember år 1. Det ble samtidig vedtatt at utbyttet først skulle utbetales i januar år 2. Utbyttet ble inntektsført i skattemeldingen til Nina i år 1, men hun tok det ikke med som formue i år 1.

Har Nina vurdert dette korrekt og hvordan blir virkningen for henne i år 2?

Svar: Ja, dette er korrekt vurdert.

Inntektsføring i skattemeldingen til Nina i år 1:

Det oppstår en ubetinget rett på utbytte på tidspunktet for generalforsamlingens vedtak i desember år 1, jf. skatteloven § 14-2 (1).

Formuesfastsettelsen i år 1:

Det følger av skatteloven § 4-2 (1) bokstav d at utbytte som ikke er forfalt til betaling, heller ikke skal medregnes som formue for mottaker.

Formuesfastsettelsen i år 2:

Ved formuesfastsettelsen i år 2 skal Ninas aksjer i utgangspunktet verdsettes til selskapets formuesverdi 1. januar i år 2, jf. skatteloven § 4-12 (2). Det følger av skatteloven § 4-3 (1) bokstav d at et utbytte som ikke er forfalt, ikke er fradragsberettiget gjeld for selskapet ved formuesfastsettelsen. Beløpet på fem millioner kroner vil dermed inngå i verdien på Ninas aksjer.

Formuesfastsettelsen i år 2 dersom det er kapitalendringer i år 2:

Om Nina velger å gjennomføre en kapitalendring mv. i år 2, jf. skatteloven § 4-13 (1), vil verdsettelsestidspunktet imidlertid bli 1. januar i skattefastsettingsåret (år 3). Nina vil da kunne unngå at de fem millionene kommer med som formuesverdi på aksjene i både år 1 og år 2.

Kapitalendringer flytter verdsettingstidspunktet til utgangen av inntektsåret selv om det er skattemessige overveielser som har begrunnet kapitalendringen. Se Skattedirektoratets uttalelse 18. september 2009.

.jpg)