Skattemessig behandling av medinvesteringsordninger

I artikkelen ser vi på om vilkår og betingelser som i større eller mindre grad knytter en ansatts aksjeeie opp mot et ansettelsesforhold, har betydning for den skattemessige behandlingen av den ansattes investering og avkastning.

Advokat

Nestleder i BAHRs markedsgruppe for kapitalforvaltning og private equity

Advokat

Partner og leder for BAHRs markedsgruppe for kapitalforvaltning og private equity

Dette handler artikkelen om

Artikkelen omhandler skattemessig klassifisering av medinvesteringsordninger for ansatte. Artikkelforfatterne ser nærmere på hvilken betydning ulike vilkår i en medinvesteringsordning har for den skattemessige behandlingen, både ved erverv, eierskap og realisasjon. Blant annet vurderes det om f.eks. salgsrestriksjoner, ulik avkastningsprofil eller tilgang til kreditt fra arbeidsgiver/hovedeier kan medføre at avkastning (helt eller delvis) anses som arbeidsinntekt – og ikke kapitalinntekt. De skattemessige vurderingene belyses gjennom konkrete strukturer og eksempler.

Problemstillingen

Når en ansatt får mulighet til å investere enten i eller parallelt med arbeidsgiverselskapet, oppstår spørsmålet om eventuelle fordeler som den ansatte oppnår ved en slik investering, enten ved ervervet eller gjennom senere avkastning, helt eller delvis skal anses som fordel vunnet ved arbeid.

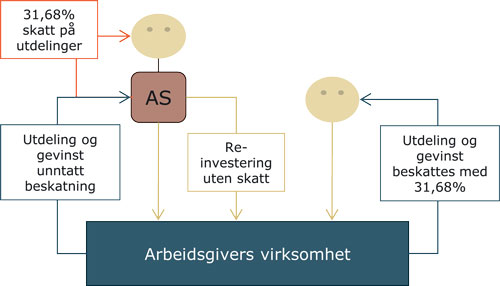

Selv om vi i dag har et skattesystem som i stor grad skal sikre nøytral beskatning på tvers av de ulike inntektskategorier, vil klassifisering som henholdsvis arbeidsinntekt og kapitalinntekt normalt ha en økonomisk betydning for de ansatte. Dette skyldes at marginalskattesatsen for arbeidsinntekt er høyere enn kapitalinntekt (selv om fradragsrett for lønnskostnader og arbeidsgiveravgift nøytraliserer dette noe). Gjøres investeringen gjennom et privat investeringsselskap, vil kapitalinntekt omfattes av fritaksmetoden, hvilket innebærer fullt skattefritak (med unntak for 3 % av mottatt utbytte) frem til inntekten tas ut til personlig bruk. Å delta i en medinvesteringsordning via et eget investeringsselskap er derfor gunstig i de tilfellene hvor man forventer at realisert avkastning helt eller delvis skal reinvesteres, ettersom man da kan reinvestere uten beskatning. Dette er i tråd med formålet bak fritaksmetoden, og således en fullt ut akseptert strukturering av ansattes aksjeinvestering.

Riktig skattemessig klassifisering

Hjemmelen for klassifisering av inntekter følger av hovedregelen i skatteloven § 5–1, hvor klassifiseringen følger av en tolkning av ordlyden «fordel vunnet ved arbeid, kapital eller virksomhet (…)» [vår understrekning]. Det er i loven ikke gitt noen nærmere beskrivelse av hvor grensene går mellom de tre inntektstypene, og det følger heller ikke av lovens forarbeider hvor grensene skal trekkes i ulike tilfeller. Grensene er derfor først og fremst trukket opp gjennom rettspraksis.

Når det gjelder aksjer og andeler ervervet som ledd i eller som følge av et ansettelsesforhold, følger det av klar rettspraksis* Rt. 2000 side 758 (Kruse Smith) på side 768 og Rt. 2000 side 1739 (Pre Finans) på side 1748. at det at aksjeerverv/aksjeeie er betinget av ansettelse ikke er tilstrekkelig for å beskatte senere verdistigning og avkastning på aksjen/andelen som arbeidsinntekt i stedet for kapitalinntekt.

At «ansettelsen er en viktig forutsetning for aksjeinnehavet», har med andre ord ingen selvstendig betydning for den skattemessige behandlingen når det er gjort en kapitalinvestering og verdistigningen er knyttet til den økonomiske utviklingen i selskapet, og ikke til arbeidsforholdet. Når de ansatte har gjort en reell kapitalinvestering og tatt alminnelig tapsrisiko, skal derfor avkastning på investeringen beskattes som kapitalinntekt.

Særlige forhold?

Det kan likevel være særlige forhold i en konkret sak som gjør at man må spørre seg om avkastning helt eller delvis skal beskattes som arbeidsinntekt. Dette kan for det første være hvis de ansatte ikke har betalt markedspris for sine eierandeler (det er betalt underpris). For det andre kan det konkrete avtaleverket innebære at de ansatte har rett til en høyere avkastning enn fordeling basert på det eierandelen tilsier eller at det er andre avtalevilkår som knytter aksjeeiet tettere opp mot ansettelsesforholdet. I denne artikkelen ser vi nærmere på om dette har noen betydning for den skattemessige klassifiseringen.

En medinvesteringsordning innebærer at de ansatte (direkte eller indirekte) investerer egne penger i den virksomheten som han eller hun jobber i.

Hvorfor etableres medinvesteringsordninger?

Når man skal se nærmere på den skatterettslige behandlingen av ulike medinvesteringsordninger, er det også viktig å ha et forhold til hvorfor man etablerer slike medinvesteringsordninger og hva en medinvesteringsordning innebærer økonomisk og kommersielt.

En medinvesteringsordning innebærer at de ansatte (direkte eller indirekte) investerer egne penger i den virksomheten som han eller hun jobber i. At ledelsen har egne penger på spill i virksomheten de jobber i, skaper en felles interesse mellom ledelsen og (de øvrige) eierne knyttet til videre verdiutvikling i selskapet. En slik fellesinteresse er viktig både for de ansatte selv og for (de passive) eierne.

For ledelsen vil en medinvesteringsordning gi dem mulighet til å være med på eiersiden og ta del i den økonomiske utviklingen i selskapet (utover lønnsbetaling for det arbeidet de gjør). De siste årene har vi sett i større grad at mange ønsker, og setter som krav, å få være med på eiersiden i den virksomheten de jobber i. Å kunne tilby en medinvesteringsmulighet er med andre ord et viktig forhandlingspunkt når de beste hodene vurderer overgang fra en virksomhet til en annen.

For (de passive) eierne vil en medinvesteringsordning sikre kontinuitet på ledelsesnivå og legge til rette for videre verdiutvikling sammen med en engasjert ledelse som har de riktige insentivene. Når ledelsen har egne penger investert i virksomheten, vil man i større grad sikre sammenfallende interesser fordi ledelsen tar risiko på lik linje med de øvrige eierne. Slik «alignment of interest» vil derfor ikke kunne oppnås ved etablering av insentivordninger hvor de ansatte kun har en oppsiderisiko og ingen nedsiderisiko, slik som et opsjonsprogram eller kontantbonuser ved særlige resultatoppnåelser.

Ulike typer medinvesteringsordninger

En medinvesteringsordning kan struktureres på utallige måter. Den enkleste og minst kompliserte ordningen skattemessig er at de ansatte investerer på akkurat samme vilkår som arbeidsgiver/hovedeier. Det kan da være liten tvil om at avkastning skal beskattes som kapitalinntekt. Den største utfordringen ved en slik medinvesteringsordning er imidlertid at prisen de ansatte må betale for en eierandel da normalt vil være høy, fordi det ligger opparbeidede verdier i selskapet/virksomheten som de ansatte må betale for. Videre vil det kunne være ønskelig å begrense de ansattes eksponering til fremtidig avkastning (og ikke allerede opparbeidede verdier), eller innta særlige vilkår for de ansattes aksjeerverv.

En høy inngangspris er en av årsakene til at mange vurderer å implementere opsjonsordninger og kontantbonuser i stedet for aksjebaserte ordninger. I slike ordninger vil inngangsverdien for de ansatte være null eller svært lav, med den motsats at senere fordel ved innløsning/mottak blir beskattet som arbeidsinntekt. Som vi vil komme tilbake til nedenfor, er det imidlertid mulig å strukturere en medinvesteringsordning slik at den både sikrer den oppside- og nedsiderisikoen som man ønsker at de ansatte skal ha, og samtidig legger til rette for en enklere («billigere») inngang for de ansatte.

Vi vil i det følgende fokusere på tre hovedmodeller for medinvesteringsordninger. Hvilken betydning disse ordningene har for den skattemessige behandlingen, hver for seg og samlet, vil bli diskutert nærmere nedenfor.

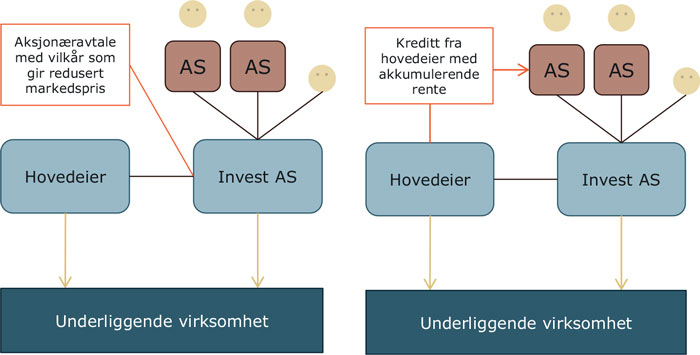

Særlig regulering i avtale

Én hovedmodell er at de ansatte investerer på samme økonomiske vilkår som hovedeieren, men hvor de ansattes investering er gjenstand for særlige reguleringer i vedtekter og/eller aksjonæravtale som legger restriksjoner på de ansattes aksjeinnehav og som derfor har verdireduserende effekt. Hvorvidt de ansatte investerer direkte og individuelt, eller via et felles investeringsselskap, vil typisk bero på mer kommersielle forhold.

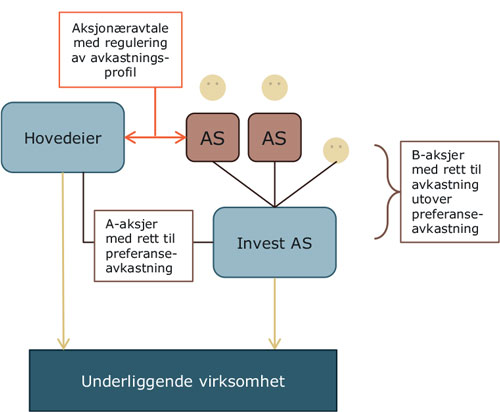

Ulik avkastningsprofil

En annen modell vi ofte ser, er investering gjennom ulike aksjeklasser med ulik avkastningsprofil (preferanseaksjer og ordinære aksjer). En slik ordning innebærer at de ansatte normalt tar større nedsiderisiko i begynnelsen av eierskapet, men som motvekt vil ha rett til en større del av oppsiden hvis utviklingen av selskapet når enkelte fastsatte mål. Investeringen vil da normalt struktureres gjennom et eget investeringsselskap hvor hovedeier og de ansatte eier indirekte i den underliggende virksomheten gjennom en fastsatt fordeling av preferanseaksjer og ordinære aksjer:

Kredittelement

En tredje modell er at de ansatte investerer (direkte eller indirekte gjennom et felles investeringsselskap) med en kreditt fra arbeidsgiver/hovedeier. Kreditten vil generere en løpende rente som kan akkumuleres og forfalle sammen med betaling av hovedstolen, f.eks. ved utbytteutbetalinger eller salg av aksjene i fremtiden.

Det finnes naturlig nok flere ulike varianter av disse hovedmodellene i markedet, og modellene kan også kombineres (se nedenfor i punktet «Konkret ordning, konkret vurdering»).

Beskatning ved inngang/erverv

Det er lagt til grunn både i retts- og administrativ praksis at fremtidig avkastning som en ansattaksjonær mottar på sin aksjeinvestering skal behandles som kapitalinntekt når aksjene/andelene er ervervet til markedspris.* Se for eksempel Pre-Finansdommen, Rt. 2000 s. 1739. Dette gjelder uavhengig av koblingen mellom ansettelsen og aksjeeiet. Dette klare utgangspunktet innebærer at det ikke skal skje noen beskatning av de ansatte i forbindelse med investeringen, med mindre det betales en pris som ligger under markedspris.

Erverv til underpris

Hvis den ansatte erverver aksjer til underpris (prisen man betaler er lavere enn markedsprisen for aksjene), vil underprisen anses som en skattepliktig fordel som er gjenstand for lønnsbeskatning. Dette følger direkte av skatteloven § 5–10, jf. § 5–14. Det er gitt et eget skattefritak for ansatte som får kjøpe aksjer i arbeidsgiverselskapet som en «generell ordning», men dette er begrenset til en underpris på NOK 3000 pr. ansatt pr. år.

Eventuell underpris ved erverv av aksjer i ansettelsesforhold skal beskattes i ervervsåret. Forholdet mellom underkurs ved tegning og beskatning av senere verdistigning på aksjene er blant annet behandlet av Høyesterett i den såkalte Kruse Smith-dommen (Rt. 2000 side 758 på side 768):

«Dersom en arbeidstaker erverver en aksje fra arbeidsgiver til underkurs, vil differansen mellom aksjens verdi og den pris arbeidsgiveren har betalt, være en fordel vunnet ved arbeid som kan beskattes etter § [5–1] første ledd, mens spørsmålet om arbeidstakeren kan beskattes for senere verdistigning på aksjen, må avgjøres ut fra de regler som gjelder for beskatning av aksjegevinster. Begrunnelsen for dette er at den fordel som arbeidstakere ved erverv av aksjer til underkurs får som følge av arbeidsforholdet, er det aksjen ved ervervet måtte være mer verdt enn det han har betalt for den. Den fordel som ligger i at aksjen siden stiger i verdi, er ikke knyttet til arbeidsforholdet, men eiendomsretten til aksjen.» [vår understrekning]

Ovenstående innebærer at det er avgjørende å fastsette hva som er aksjenes markedspris ved ervervet, herunder se på hvordan de ulike vilkårene knyttet til medinvesteringsordningen påvirker denne.

Fastsettelse av markedspris

Som nevnt er det et sentralt spørsmål hvordan markedsverdien av aksjene i en medinvesteringsordning skal fastsettes. Hvis man erverver aksjer i et børsnotert selskap, vil dette sjelden by på noen særlige utfordringer, ettersom man kan benytte vektet gjennomsnitts børskurs dagen før (eller noen dager før) transaksjonen. Utfordringene knytter seg derfor først og fremst til erverv av aksjer i unoterte selskaper.

Hovedprinsipper

I Skatte-ABC* Skatte-ABC 2018/2019 «Aksjer – ansattes kjøp til underpris punkt 2.3.2. er det angitt at markedsprisen på unoterte aksjer skal fastsettes til antatt salgsverdi. Det betyr at hvis de ansatte erverver aksjer rett etter eller i forbindelse med at selskapet f.eks. selges til en ny eier, så vil denne prisen kunne legges til grunn som markedspris også for de ansatte (hvilken betydning vilkår knyttet til aksjeeiet har for fastsettelsen av markedsprisen, diskuteres nedenfor). Dette er ikke upraktisk, ettersom mange medinvesteringsordninger nettopp etableres i forbindelse med at en virksomhet får ny eier, og man vil da kunne investere til en pris som er fremforhandlet mellom uavhengige parter.

Hvis det ikke har vært transaksjoner knyttet til aksjen i tiden rundt ervervet, legger skattemyndighetene til grunn at salgsverdien skal settes til «notering på meglerliste eller aksjens andel av selskapets fulle skattemessige formuesverdi». Hvorvidt den skattemessige formuesverdien vil aksepteres som salgsverdi i praksis, er imidlertid noe usikkert, ettersom de mange rabattene i skattemessig formuesverdi normalt vil gjøre dette til en attraktiv verdsettelsesmetode.

Når det ikke er foretatt noen transaksjoner i aksjene, er det derfor ofte det beste utgangspunktet å få hentet inn en verdivurdering av selskapet. Dette vil naturlig nok medføre en kostnad. Samtidig kan dette være en god «forsikring» ettersom det etter vårt syn skal mye til for at skattemyndighetene vil utfordre en uavhengig verdsettelse av selskapet/aksjene når denne er utarbeidet for å fastsette markedsprisen i forbindelse med de ansattes erverv.

Betydningen av salgsrestriksjoner mv.

Som nevnt ovenfor, ser vi ofte at en medinvesteringsordning struktureres slik at de ansattes investering er gjenstand for enkelte særreguleringer i vedtekter og/eller aksjonæravtale. Dette vil typisk være vilkår knyttet til salgsrestriksjoner i en angitt eierperiode (lock-up periode), salgsplikt ved avsluttet arbeidsforhold (arbeidsgiver/hovedeiers call option) og særlige vederlagsbestemmelser ved salg (leaver-bestemmelser). Disse vilkårene vil også ofte kombineres.

Det har vært akseptert av skattemyndighetene at slike bestemmelser i vedtekter og aksjonæravtaler har en verdireduserende effekt.* Skatte-ABC 2018/2019 «Aksjer – ansattes kjøp til underpris punkt 2.3.3 og videre Utv. 2004/1083. Det er med andre ord ikke snakk om en rabatt i markedsprisen, men at markedsprisen er lavere fordi det er verdireduserende elementer knyttet til aksjen. Årsaken til at dette har vært akseptert, er at en tredjepart (naturlig nok) ikke ville betalt samme pris for aksjen med og uten disse restriksjonene. En aksje uten restriksjoner er mer verdt, ettersom restriksjonene innebærer at de ansattes kapital er låst for en lengre periode. De ansatte har dermed ingen mulighet til å begrense tapsrisikoen ved å selge seg ned eller ta ut kapital fra selskapet når man ut fra rent økonomiske vurderinger ellers ville gjort det.

Hvor stor den verdireduserende effekten er, må vurderes i det enkelte tilfellet og vil bero på hvor sterke bindinger man står overfor. Hvis det hentes inn en ekstern verdivurdering i forbindelse med aksjeervervet, vil man kunne få verdsetteren til å prise inn slike verdireduserende elementer. Dette vil da også normalt legges til grunn av skattemyndighetene.

Aksjeklasser med ulik avkastningsprofil

Det er som nevnt ikke uvanlig at en medinvesteringsordning innebærer at de ansatte eier aksjer i en egen aksjeklasse med en annen avkastningsprofil enn hovedeieren. I slike tilfeller er det markedsverdien av aksjene i den aktuelle aksjeklassen som skal fastsettes ved vurderingen av om de ansatte har ervervet aksjene til underpris eller ikke.

I en struktur med preferanseaksjer (aksjer med fortrinnsrett til utbytte etc.) og ordinære aksjer (aksjer med rett til avkastning utover preferanseavkastningen), vil de ulike aksjeklassene kunne ha ulik markedsverdi. Dette vil normalt avhenge av når ervervet skjer og hvordan betingelsene for preferanseavkastningen og meravkastningen for de ordinære aksjene er fastsatt. For eksempel vil en preferanseaksje normalt ha en høyere verdi ved ervervet enn en ordinær aksje, ettersom den ordinære aksjen først vil være «over vann» (ha en positiv utvikling) når verdien av den underliggende virksomheten overstiger preferanseavkastningen.

Hvis man erverver ordinære aksjer på et tidspunkt hvor verdiene i selskapet enten allerede dekker, eller det er sannsynlig at den vil dekke opparbeidet preferanseavkastning, vil verdien av de ordinære aksjene være tilsvarende høyere. Dette er fordi de ordinære aksjene da normalt vil ha rett til en forholdsmessig høyere andel av merverdien i selskapet enn eierandelen tilsier. Hvor høyt denne verdien skal settes, vil bero på om de ordinære aksjene har rett til all merverdi utover preferanseavkastningen, eller om dette er gjenstand for et tak eller en fordeling mellom de ordinære aksjene og preferanseaksjene.

Dette viser at det i slike medinvesteringsordninger vil være verdifullt å innhente en verdsettelse som angir markedsverdien av de ordinære aksjene på tidspunktet for ervervet, slik at man lager en tilstrekkelig «grunnmur» for de ansattes investering.

Kreditt fra arbeidsgiver/hovedeier

Hvis de ansatte får erverve aksjer med kreditt fra arbeidsgiver/hovedeier, vil ikke dette ha noen betydning for markedsverdien av aksjene så lenge kreditten er en reell kreditt med tilbakebetalingsplikt, armlengdes rente etc. Hvis kreditten er strukturert slik at dette i praksis innebærer at de ansatte får tilgang til et lån på vilkår som ikke finnes i markedet, f.eks. fordi kreditten ikke må tilbakebetales hvis aksjens verdi synker under inngangsprisen, vil de ansatte bli beskattet som arbeidsinntekt for denne fordelen (men da først på det tidspunkt fordelen faktisk oppstår). Det vil også være et spørsmål om det skal beregnes en løpende rentebeskatning for den ansatte så lenge kreditten består, hvis denne ikke gjenspeiles av en markedsmessig rentekompensasjon.* Se for eksempel BFU 2/02 og BFU 16/02.

Beskatning ved avkastning på aksjene

Som nevnt innledningsvis er det klare utgangspunktet at når de ansatte har gjort en reell kapitalinvestering og tatt alminnelig tapsrisiko, så skal avkastning på investeringen beskattes som kapitalinntekt. Det betyr at eventuelt utbytte og senere gevinst ved realisasjon av aksjer skal beskattes i henhold til aksjonærmodellen for personlige aksjonærer og fritaksmetoden for selskapsaksjonærer. Dette gjelder også hvis de ansatte ervervet aksjene til underpris (og ble beskattet for denne som arbeidsinntekt ved ervervet), ettersom den videre verdiutviklingen da skyldes aksjeeiet og ikke arbeidsforholdet.

Skattemyndighetene kan således ikke velge å utsette beskatning av en underpris ved ervervet gjennom å vente og se om aksjene gir god avkastning, og da foreta beskatning gjennom omklassifisering av utbytte/aksjegevinst. Det ville ledet til en situasjon med fullstendig mangel på forutberegnelighet for skattyter. Skal skattemyndighetene vinne frem med en omklassifisering av utbytte/gevinst, må dette bygge på et annet grunnlag enn verdien av aksjene ved ervervet. Dette vil da måtte være fordi medinvesteringsordningen inneholder andre særlige vilkår som gjør at avkastningen helt eller delvis skal beskattes som arbeidsinntekt.

Mulighet for meravkastning

Det konkrete avtaleverket for en medinvesteringsordning kan som nevnt innebære at de ansatte på gitte vilkår har rett til en høyere avkastning enn fordeling basert på eierandelen tilsier. Et naturlig spørsmål er om dette har noen betydning for den skattemessige klassifiseringen av avkastningen. Slik vi ser det vil dette bero på en konkret vurdering av avtaleforholdet og den risikoen som ligger til grunn for retten til meravkastning. Det avgjørende er i henhold til Høyesterettspraksis om de ansatte har fått særfordeler i forbindelse med aksjeeiet.* Pre Finans-dommen, Rt. 2000 s. 1739 på side 1748.

I en preferanseaksje-struktur vil avtaleverket innebære at de ansatte gjennom eierskap til ordinære aksjer vil motta en avkastning som overstiger deres andel av selskapskapitalen hvis verdiutviklingen i den underliggende virksomheten er vellykket. Samtidig er denne muligheten for avkastning uløselig knyttet til det faktum at de ansatte også har en høyere tapsrisiko enn hovedeieren, ettersom de ordinære aksjene vil ha en negativ verdi frem til preferanseavkastningen er dekket.

Videre vil de ansatte også normalt ha en «illikvid» investering, hvor de ikke vil ha tilgang til sin kapital i eiertiden og er omfattet av omsetningsforbud frem til ansettelsesforholdet avsluttes, jf. også nedenfor. Som nevnt vil dette aksepteres som et verdireduserende element ved fastsettelsen av markedsverdien av aksjene, men viser også at det ligger en merrisiko på de ansattes aksjer som kan begrunne retten til en forholdsmessig høyere avkastning.

Det klare utgangspunktet er at avkastning på investeringen beskattes som kapitalinntekt når de ansatte har gjort en reell kapitalinvestering og tatt alminnelig tapsrisiko.

Fordeling av risiko

Når man står overfor en preferansestruktur, er det viktig å ha i mente at det i realiteten dreier seg om fordeling av risiko mellom preferanseaksjene og de ordinære aksjene. Preferanseaksjene har liten til begrenset risiko ved at disse har fortrinnsrett til utbytte. For eksempel kan man ha en preferansestruktur i et investeringsselskap med mandat til å investere kapitalen i en bredt sammensatt aksjeportefølje på Oslo Børs. I dette tilfellet vil preferanseaksjene ha en middels til liten risiko – spesielt dersom man ser ordningen over tid. De ordinære aksjene vil på sin side ha en betydelig risiko ettersom preferansestrukturen i praksis innebærer en gearing. I et scenario hvor preferanseaksjene har 85 % av kapitalen mens de ordinære aksjene har 15 % av kapitalen, men med rett til all avkastning over den fastsatte preferanserenten, vil oppsidepotensialet for de ordinære aksjene være lik faktisk stigning av porteføljen pluss effekten av «gearingen».

Det sier seg selv at med høy «gearing» gjennom preferanseaksjene, så kan avkastningen på de ordinære aksjene bli høy (med tilsvarende nedsiderisiko). Dette er kun en funksjon av de fremforhandlede vilkårene, og høy avkastning som følge av gearing er ikke en fordel vunnet ved arbeid. Det er alltid mulig å finansiere en investering, det er i praksis, litt forenklet, kun spørsmål om hva du må betale for en høy gearing.

Dette viser at størrelsen på preferanserenten også har betydning for hvor stor risiko det er som ligger på de ordinære aksjene. Jo høyere preferanserenten er, jo høyere vil risikoen på de ordinære aksjene være. Så lenge preferanserenten er markedsmessig (det er et riktig forhold mellom preferansekapitalen som arbeidsgiver stiller til disposisjon og preferanserenten), vil ikke avkastningen på de ordinære aksjene etter vårt syn skyldes arbeidsforholdet, men kun den økte risikoen på de ordinære aksjene. Det foreligger med andre ord ingen «fordel vunnet ved arbeid».

Arbeidsgiver vil være opptatt av å sikre at den ansatte, ved å være investert i virksomheten, får et forsterket insentiv av at virksomheten går bra og derved bidrar til det.

Riktig kompensasjon

Om preferanserenten er lavere enn markedsrenten, er det uansett ikke gitt at det kan gi grunnlag for beskatning av utbytte/gevinst som annet enn kapitalinntekt. Mer nærliggende er det da at de ansatte beskattes for tilgangen til billig gearing/kreditt ved at forskjellen mellom den gunstige renten og markedsrente beskattes som arbeidsinntekt. Hva som er markedsmessige preferanserente er ikke nødvendigvis så enkelt å fastslå, men det er naturlig å ta utgangspunkt i den renten man får i markedet med en gitt grad av egenkapital uten sikkerhet, justert for (den verdireduserende) betydningen av andre restriksjoner/bindinger på de ordinære aksjene.

I vurderingen av preferanserentens størrelse må man også se hen til at dette normalt er en situasjon hvor en eller flere ansatte, eller personer som vurderer et tilbud om ansettelse, forhandler med eksisterende eller fremtidig arbeidsgiver om de kommersielle vilkårene som skal gjelde for medinvesteringsordningen. Arbeidsgiver vil være opptatt av å sikre at den ansatte, ved å være investert i virksomheten, får et forsterket insentiv av at virksomheten går bra og derved bidrar til det. For den (fremtidige) ansatte er selvfølgelig målsettingen å fremforhandle en best mulig ordning.

Dette er til dels motstridende hensyn – noe som jo er det normale mellom to parter som forhandler med ulike utgangspunkter, motiv og målsettinger. I en preferansestruktur kommer dette særlig klart til uttrykk. Arbeidsgiver «sikrer sitt kapitalinnskudd» med en fortrinnsrett på utbytte/tilbakebetaling, mens den (fremtidige) ansatte må stå helt eller delvis bak og har risiko for å tape hele sin investering dersom preferanseavkastingen ikke oppnås.

Utslag av forhandling

Det ovenstående, kombinert med manglende likviditet og i praksis ofte salgsforbud, tilsier en lav eller lavere preferanserente enn hva man hadde oppnådd for fritt omsettelige aksjer. Dette er utslag av en forhandling, og hva som lønner seg for henholdsvis arbeidsgiver og den ansatte, vil man først se etter inngåelsen. Vi har erfart at skattemyndighetene i etterkant, det vil si når det viser seg at investeringen har gått bra og gitt god avkastning, anfører at det kan foreligge en skattemessig fordel som følge av en kombinasjon av påstått lav preferanserente og faktisk mottatt avkasting. Etter vårt syn skal man vise tilbakeholdenhet med å beskatte en fordel «når man ser resultatet i etterkant». Selv en ganske beskjeden preferanserente innebærer stor risiko for eieren av den ordinære aksjen som står bak preferanseaksjen i «vannfallet».

Det foreligger derfor etter vårt syn ingen fordel (vunnet ved arbeid) selv om avkastningen på preferanseaksjene er begrenset til preferanseavkastningen og de ansatte gjennom eierskap til ordinære aksjer kan oppnå en meravkastning sett i forhold til eierandel. De ansatte har ikke noen (arbeidsrelatert) fordel knyttet til muligheten for å investere i arbeidsgivers virksomhet så lenge medinvesteringsordningen er en reell kapitalinvestering til markedspris hvor avkastningsmuligheten på de ansattes aksjer gjenspeiler den risikoen som ligger på de ulike aksjeklassene.

Den eneste «fordelen» de ansatte egentlig oppnår, er at de får muligheten til å investere i aksjer som ikke er tilgjengelige for allmennheten. Så lenge investeringen skjer til markedspris med reell tapsrisiko, følger det av høyesterettspraksis at det ikke er grunnlag for å anse avkastningen som helt eller delvis knyttet til de ansattes arbeidsinnsats og at den skal beskattes som arbeidsgodtgjørelse.* Kruse Smith-dommen, Rt. 2000 s. 758 på side 767. Som Høyesteretts vurderinger i Kruse Smith viser, vil ikke et stort gevinstpotensial for de ansatte endre karakteren av investeringen, så lenge de ansatte har et reelt tapspotensial – også når dette tapspotensialet er begrenset.

Salgsrestriksjoner, vederlagsbestemmelser mv.

Som nevnt ovenfor kan de ansattes aksjeinvestering være betinget av vilkår knyttet til opparbeidelse av rettigheter til aksjene, salgsplikt og fastsettelse av vederlag ved avsluttet ansettelsesforhold. Dette er ikke «særfordeler», men restriksjoner på den ansattes aksjeeierskap. Det kan likevel spørres om slike vilkår innebærer at det er en så tett tilknytning mellom aksjeeiet og ansettelsesforholdet at avkastning helt eller delvis skal beskattes som arbeidsinntekt.

Salgsplikt ved opphør av arbeidsforhold etc.

Mange medinvesteringsordninger har som betingelse at de ansatte må selge sine aksjer (til arbeidsgiver/ hovedeier) hvis ansettelsesforholdet opphører. Hvilken pris den ansatte får for aksjene sine vil da ofte være forskjellig, avhengig av om den ansatte anses som en «good leaver» eller en «bad leaver». Vanlig praksis er at «good leavers» får markedspris for sine aksjer, mens «bad leavers» får det laveste av markedspris og kostpris. Det betyr at «bad leavers» ikke får med seg noen del av verdistigningen i eierperioden om markedsprisen for aksjene overstiger kostprisen (prisen betalt ved ervervet av aksjene). «Bad leaver» vil f.eks. kunne omfatte ansatte som slutter innenfor en lock-up-periode eller som blir oppsagt eller avskjediget i samsvar med reglene i arbeidsmiljøloven.

Spørsmålet er om en slik regulering medfører at tilknytningen til ansettelsesforholdet blir for tett, siden vederlagsmekanismen innebærer at den ansatte normalt vil søke å bli i stillingen til man anses som en «good leaver» (og dermed har rett til markedspris for aksjene). Etter vår oppfatning er en slik kobling ikke nok for å anse avkastningen som arbeidsinntekt. Det foreligger full tapsrisiko for aksjene selv om muligheten til å ta del i verdistigningen er betinget av ansettelse (frem til en «good leaver»-situasjon).

Vesting

Et annet scenario er det hvis medinvesteringsordningen innebærer at de ansatte – i stedet for å påta seg salgsrestriksjoner – først opparbeider seg rettigheter til aksjene hvis særlige vilkår oppfylles. Dette kalles gjerne «vesting», og betyr i praksis at selv om de ansatte blir eier av aksjene dag 1, vil de først opptjene aksjonærrettigheter til disse hvis de fortsatt er ansatt (og aksjonærer) på gitte tidspunkter de neste årene og/eller når virksomheten når forhåndsfastsatte mål.

Selv om man kommersielt sett oppnår mye av det samme med «vesting-bestemmelser» som salgsrestriksjoner, mener vi at det er risiko for at skattemyndighetene vil anse en medinvesteringsordning med «vesting-bestemmelser» for å ha for nær tilknytning til ansettelsesforholdet (fordi rettighetene opparbeides i takt med lengden på ansettelsesforholdet) og at avkastning derfor helt eller delvis klassifiseres som arbeidsinntekt.

Konkret ordning – konkret vurdering

Så la oss nå se for oss en konkret medinvesteringsordning som inneholder flere av disse elementene som er beskrevet ovenfor – hvordan mener vi at deltagelse i og avkastning fra en slik ordning skal beskattes i praksis?

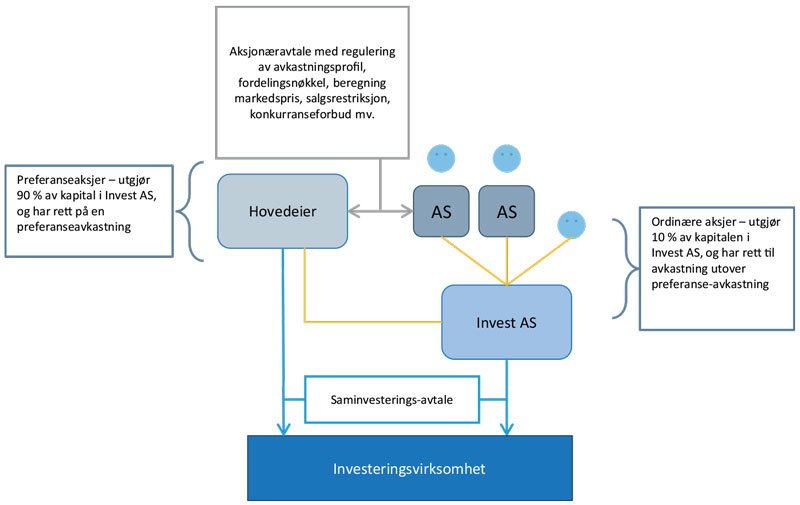

I korte trekk innebærer ordningen:

Ansatte i et investeringsselskap gis mulighet til å investere parallelt med arbeidsgiver (eller selskap i arbeidsgivers konsern) gjennom et felles medinvesteringsselskap, og dermed ta del i avkastningen fra arbeidsgivers investeringsvirksomhet.

Medinvesteringsselskapet har to aksjeklasser, hvor arbeidsgiver eier alle preferanseaksjene, og de ansatte (og ev. arbeidsgiver) eier ordinære aksjer.

Det avtales en fordelingsnøkkel mellom preferanseaksjer og ordinære aksjer, som innebærer at for hver ordinære aksje som utstedes ved en emisjon, skal arbeidsgiver tegne ni preferanseaksjer.

Ved utdelinger (og senere likvidasjon av medinvesteringsselskapet) vil preferanseaksjene ha rett til en preferanseavkastning, som vil beregnes som en avtalt rente på innskutt kapital på preferanseaksjene. De ordinære aksjene vil ikke motta noe utbytte før preferanseaksjene har mottatt preferanseavkastningen, men etter dette vil alt overskytende utbytte tilfalle de ordinære aksjene.

Alle innganger og utganger for de ansatte skjer til markedspris (basert på verdien av den underliggende porteføljen).

De ansatte har plikt til å delta i fremtidige kapitalforhøyelser for å opprettholde sin eierandel.

De ansatte er omfattet av et salgsforbud på sine ordinære aksjer i en avtalt tidsperiode.

Ordningen kan illustreres som følger:

Reell kapitalinvestering

Medinvesteringsordningen innebærer at de ansatte vil kunne motta avkastning som overstiger deres andel av selskapskapitalen hvis de underliggende investeringene er vellykkede. Samtidig har de ansatte en høyere tapsrisiko enn preferanseaksjene, fordi de ordinære aksjene vil ha en negativ verdi så lenge markedsverdien av de underliggende investeringene ikke dekker preferanseaksjenes rett på innskutt kapital og opptjent preferanseavkastning. De ansatte har med andre ord foretatt en reell kapitalinvestering gjennom de ordinære aksjene og har en alminnelig tapsrisiko på disse. Dette er de avgjørende momentene som trekkes frem av Høyesterett i Kruse Smith-dommen og Pre-Finans-dommen.

Dette tilsier at avkastning på aksjene skal klassifiseres som kapitalinntekt, men ettersom aksjonæravtalen for medinvesteringsselskapet inneholder særlige vilkår knyttet til blant annet avkastningsprofil og fordelingsnøkkel mellom preferanseaksjer og ordinære aksjer, må man vurdere om dette likevel kan stille seg annerledes.

Tilgang til gearing

I Kruse Smith-saken kjøpte de ansatte aksjene til markedspris slik at de kun fikk ta del i verdistigningen som skjedde etter aksjekjøpet. Det var imidlertid kun en andel av den totale verdien av aksjekjøpet som ble betalt av de ansatte, resten ble finansiert av arbeidsgiveren (i Kruse Smith stilte arbeidsgiver opp med NOK 133 og de ansatte NOK 10 av de NOK 143 som aksjene var verdt ved tegningen). De ansatte i Kruse Smith hadde ikke tilbakebetalingsplikt og risikerte derfor kun det initiale innskuddet på NOK 10 (som utgjorde ca. 7 % av aksjeverdien).

I medinvesteringsordningen illustrert ovenfor vil de ansatte stille opp med 10 % av kapitalen, og de kan tape hele sitt innskudd. De ansatte har videre en generell plikt til å delta ved senere kapitalforhøyelser, hvilket innebærer at de ansatte reelt sett er forpliktet til å betale tilbake til preferanseaksjene dersom verdiene av porteføljen i medinvesteringsselskapet er negativ. Kapitalen til de ansatte er videre «illikvid» ved at de er omfattet av salgsforbud. De har dermed ikke noen mulighet til å begrense tapsrisikoen ved å selge seg ned eller ta ut kapital fra selskapet når man ut fra rent økonomiske vurderinger ellers ville gjort det.

Et annet forhold som kan ha betydning for den skattemessige klassifiseringen, er at en slik aksjonærstruktur (hvor hovedeier bidrar med preferansekapital der avkastningen er begrenset til preferanseavkastningen) kan sies å ha enkelte likhetstrekk med et låneforhold. Det kan imidlertid ikke være tvil om at både arbeidsgiver/hovedeier og de ansatte har foretatt en egenkapitalinvestering og har full egenkapitalrisiko knyttet til sin innskutte kapital.

Preferanserenten

Avkastningsfordelingen mellom preferanseaksjene og de ordinære aksjene vil også avhenge av størrelsen på preferanserenten. Denne renten bør settes lik en markedsmessig avkastning/rente for den gearingen som preferanseaksjene innebærer, også sett i forhold til de øvrige restriksjonene og bindinger som tilligger de ordinære aksjene.

Et viktig forhold her er at selv om ordningen starter med en gearing på 90 %, så må dette justeres for urealisert avkastning i selskapet etter etableringen, slik at vurderingen foretas basert på den reelle gearingen. Så lenge preferanserenten er markedsmessig, oppnår ikke de ansatte noen særlig fordel relatert til investeringen. De betaler for muligheten til meravkastning gjennom å «stå bak» preferanseaksjene, og dermed påta seg en høyere tapsrisiko. De ansattes avkastning på de ordinære aksjene må derfor klassifiseres som kapitalinntekt, selv om de står for en mindre del av det totale aksjeinnskuddet de kan motta utbytte fra.

Hva skaper verdiene?

Det er også i den skattemessige vurderingen relevant å se hen til hva som skaper de verdiene og den avkastningen som oppstår på investeringene som de ansatte er eksponert mot gjennom å eie ordinære aksjer i medinvesteringsselskapet. Selv om de ansatte arbeider med å vurdere, analysere og velge ut de investeringene som medinvesteringsselskapet skal investere i, er det først og fremst andre faktorer, som markedsutvikling og arbeid i de virksomhetene som det investeres i, som bidrar til verdiutviklingen. Betydningen av slike utenforstående faktorer ble trukket frem blant annet av Høyesterett i Herkules-saken, hvor Høyesterett kom til at avkastning ikke var arbeidsinntekt.* Rt. 2015 side 1260 (Herkules).

Basert på ovenstående er det vår vurdering at avkastning på ordinære aksjer i en slik medinvesteringsordning som beskrevet skal klassifiseres som kapitalinntekt.

Avsluttende bemerkninger

Som det fremkommer av gjennomgangen, må det legges til grunn at det klare utgangspunktet er at avkastning på ansattes investering i arbeidsgiverselskapet etc. skal beskattes som kapitalinntekt og ikke arbeidsinntekt. Samtidig ser man at det ved struktureringen av medinvesteringsordningen er viktig å balansere hensynet til hva man ønsker å oppnå kommersielt med hva som blir en «riktig» ordning skattemessig.

Det er nødvendig å tenke på dette helt fra starten, for hvis man kommer galt ut fra hoppkanten, er det ikke like lett å hente seg inn igjen. Bommes det her, vil skattemyndighetene fort banke på døren. På den annen side, hvis grunnmuren er riktig, slik at de ansatte betaler markedspris for aksjene ved ervervet og deres aksjeinnehav er reell kapitalinvestering med alminnelig aksjonærrisiko, er det ikke grunnlag for å hevde at medinvesteringsordningen genererer annet enn kapitalinntekt. Det er først hvis det foreligger «særfordeler» som ikke gjenspeiles i den risikoen som tilligger de ansattes aksjer, at det i henhold til rettspraksis kan være aktuelt med klassifisering som arbeidsinntekt.

Dette viser også at det er viktig å sørge for utfyllende og korrekt dokumentasjon, gjennom avtaleverk, selskapsbeslutninger og eventuelle verdivurderinger. Dette bør også rapporteres løpende til skattemyndighetene, både ved etableringen av ordningen og i hvert av de etterfølgende årene som medinvesteringsordningen er gjeldende. På denne måten sikrer man full transparens rundt ordningen og den skattemessige klassifiseringen.

.png)