Klage og frister

I denne artikkelen ser vi på enkelte forhold knyttet til klage over vedtak og fristene for skattekontorets, klagenemndas og skattyters adgang til å endre fastsettelser og vedtak.

Advokat

Partner i Advokatfirmaet Harboe

Advokat

Partner i Advokatfirmaet Harboe

Klage

Når denne artikkelen står på trykk, er skattemeldingen for formues- og inntektsskatt levert. Det er skattepliktige selv som fastsetter skatten, men skattemyndighetene skal sende skattyter melding om skatteoppgjør. Såfremt skattepliktige ikke er varslet om at skattemyndighetene vil fravike skattemeldingen og dermed fatter vedtak om endring, vil skatteoppgjøret ikke innebære at det foreligger et vedtak som kan påklages. Er det feil i fastsettingen som ligger til grunn for skatteoppgjøret, må skattyter rette skattemeldingen.

Retten til å egenrette bortfaller når skattekontoret har varslet om endring av grunnlaget, eller endringsvedtak er fattet. Da er den skattepliktige henvist til å påklage vedtaket.* Skatteforvaltningsloven § 9-4 første ledd, tredje setning.

Klagereglene får derfor bare betydning når skattemyndighetene endrer fastsettelsen som skattepliktige selv har gjort.

Fokus på ny skatteforvaltningslov

I en artikkelserie vil vi sette søkelys på spørsmål knyttet til ny skatteforvaltningslov. Det vil omfatte regelendringer i forhold til tidligere lovgivning, eller at praktiseringen er endret som følge av lovendringen. Forfatterne er advokater i Advokatfirmaet Harboe & Co AS.

Hvilke vedtak kan påklages?

Alle enkeltvedtak kan påklages.* Skatteforvaltningsloven § 13-1 første ledd, første setning. Med enkeltvedtak menes avgjørelser som treffes i medhold av loven, og som er «bestemmende for rettigheter og plikter til en bestemt skattepliktig, tredjepart eller trekkpliktig».* Skatteforvaltningsloven § 1-2 bokstav d. Enkeltvedtak omfatter mer enn bare vedtak om endring av skattefastsettelse. Typisk vil ileggelse av tvangsmulkt og pålegg om å gi opplysninger kunne påklages. Vi angir ikke alle de ulike typene beslutninger som kan påklages i denne artikkelen.

Det fattes imidlertid en rekke avgjørelser i saksbehandlingen som ikke kan påklages, såkalte prosessledende avgjørelser. Det gjelder for eksempel skattemyndighetenes beslutning om å ta en sak opp til endring.

Det er også noen enkeltvedtak som ikke kan påklages. Det gjelder for det første klageorganets vedtak i klagesaken.* Skatteforvaltningsloven § 13-1 andre ledd, første setning. Klagen realitetsbehandles bare i én klageinstans, og etter dette er domstolsprøving det eneste alternativet innenfor den skattepliktiges kontroll. Det gjelder særlige begrensninger i retten til å klage over avvisningsvedtak.

Hvem kan klage?

Den vedtaket retter seg mot, kan påklage vedtaket.* Skatteforvaltningsloven § 13-1 første ledd, første setning. Dette er, for endringsvedtak i skatt og merverdiavgift, den skattepliktige selv. Bestemmelsen favner også tredjepersoner som blir pålagt å avgi opplysninger.* Skatteforvaltningsloven § 10-2.

I tillegg kan vedtaket påklages av den som er «endelig ansvarlig for den skattepliktiges skatt».* Skatteforvaltningsloven § 13-1 første ledd, andre setning. Bestemmelsen er ny, men innebærer en kodifisering av rettspraksis knyttet til merverdiavgift og spørsmålet om rettslig interesse. Med skatt menes alle skattearter omfattet av skatteforvaltningsloven.* Skatteforvaltningsloven § 1-2 bokstav a, jf. § 1-1.

Et eksempel på vedtak hvor bestemmelsen vil kunne komme til anvendelse, er klage over endring av merverdiavgift i en fellesregistrering der forholdet som vedtaket gjelder, ikke gjelder den rapporterende enhetens egen virksomhet. Det selskapet i fellesregistreringen hvis virksomhet forholdet gjelder, vil etter det underliggende privatrettslige forholdet måtte dekke avgiften som vedtaket omfatter.

Det er da naturlig at selskapet har klagerett, og ikke bare selskapet som vedtaket er rettet mot. For selskaper som fortsatt er i fellesregistreringen når vedtaket fattes, har bestemmelsen mindre betydning. Vilkåret for fellesregistrering er at selskapene som inngår i fellesregistreringen eies med minst 85 %. Dermed må det antas at selskapene i gruppen normalt er koordinert og ivaretar felles interesser. Bestemmelsen får særlig betydning når det selskapet som vedtaket gjelder for, har byttet eier og trådt ut av fellesregistreringen, og forholdet gjelder tiden innenfor fellesregistreringen og at avgiften fastsettes på den rapporterende enheten i fellesregistreringen.

Bestemmelsen kan også få betydning for trekkpliktige etter artistskatteloven og Svalbardskatteloven.

Det er også gitt bestemmelser om en særskilt klageadgang, hvor den som kan klage verken er den vedtaket er fattet mot, eller ansvarlig for skatten.* Skatteforvaltningsloven § 13-2. Dette gjelder blant annet deltakerlignede selskaper og boligselskaper som kan påklage grunnlaget for beregning av inntekt og formue fra selskapet.

Hva klagen skal inneholde

En klage skal være skriftlig, og inneholde referanse til det vedtaket som påklages.* Skatteforvaltningsloven § 13-5 andre og tredje ledd. Når det kan være tvil om klageadgangen, skal det gis opplysninger til vurdering av klageretten og at klagen er rettidig. Klagefristen løper fra det tidspunktet meldingen er kommet frem,* Skatteforvaltningsloven § 5-5 første ledd. og skattepliktige må dokumentere eller sannsynliggjøre tidspunktet for mottak av meldingen om vedtak.

Videre må klagen inneholde en påstand. Påstanden må ikke tallfestes, så lenge påstanden ellers er tilstrekkelig spesifisert. Siden det ikke lenger foreligger en ligning som kan påklages, og klagereglene er forbeholdt endringssakene, er det mindre grunn til å tro at det oppstår tvil om hva påstanden er, selv om klagen gjelder vedtaket generelt.

Påstanden skal underbygges med «de forhold påstanden bygger på». Anførslene kan gjelde faktiske forhold eller rettslige forhold. Det stilles ikke særlig store krav til anførslene. Når man har avgitt et utførlig tilsvar på varsel om endring av fastsettelsen, må det være tilstrekkelig å vise til dette hvis skattepliktige tror skatteklagenemnda vil tiltre disse anførslene. En annen sak er om det er klokt så lenge tilsvaret ikke overbeviste skattemyndighetene om at det ikke var grunnlag for endring av fastsettelsen.

I den utstrekning klagen gjelder skjønnsfastsatt merverdiavgift på grunn av manglende skattemelding, vil klagen bare tas under behandling om den manglende skattemeldingen leveres.* Skatteforvaltningsloven § 13-5 tredje ledd, tredje setning.

I noen tilfeller vil klagefristen være for kort til å avgi en tilstrekkelig klage. I slike tilfeller bør det sendes en klage som tilfredsstiller minimumskravene til en klage, og varsles om at ytterligere anførsler vil bli fremmet. Normalt vil skattemyndighetene fastsette en frist for avgivelse av en utdypende klage, ut fra sakens kompleksitet. En klage som ikke fyller vilkårene, kan bli avvist.

Dersom den innleverte klagen har mangler, slik at klagen risikerer å bli avvist, skal skattemyndighetene gi klageren en frist til å rette forholdet.

Klagen skal sendes til det organet som har truffet vedtaket som påklages, og ikke til klageinstansen.* Skatteforvaltningsloven § 13-5 første ledd. Dette skyldes at den som har truffet vedtaket, har anledning til å endre vedtaket i den skattepliktiges favør.* Skatteforvaltningsloven § 13-6 tredje ledd.

Kort om klageinstansen

Hovedprinsippet i forvaltningsretten er at klagen går til nærmeste overordnede til det organet som fattet vedtaket.* Forvaltningsloven § 28 første ledd. Dette er også prinsippet i skatteforvaltningsloven,* Skatteforvaltningsloven § 13-3 første ledd. men for en rekke skattearter har vi hatt tradisjon for at klagesaker avgjøres av nemder. Dette gjelder inntekts- og formuesskatt, Jan Mayen-skatt, artistskatt, merverdiavgift, finansskatt på lønn og arbeidsgiveravgift, hvor Skatteklagenemnda er klageorgan.* Skatteforvaltningsloven § 13-3 andre ledd. I tillegg er det to skatte-arter som har en egen klagenemnd; skatt etter Svalbardskatteloven og skatt etter petroleumsskatteloven.* Skatteforvaltningsloven § 13-3 tredje og fjerde ledd.

De enkeltvedtakene som ikke skal behandles i nemnd, blir behandlet av Skattedirektoratet.

Som følge av kapasitetsmangler i Skatteklagenemnda, er det i forbindelse med revidert nasjonalbudsjett foreslått at blant annet saker hvor tvistesummen (skatten) er lavere enn kr 25 000, skal behandles av Skattedirektoratet i stedet for Skatteklagenemnda.* Prop. 86 LS (2017–2018) kapittel 15. Forslaget ventes å tre i kraft i august 2018.

Frister

Overordnet

I denne delen gjennomgår vi kort fristreglene for egenretting, endringssaker og klagesaker.

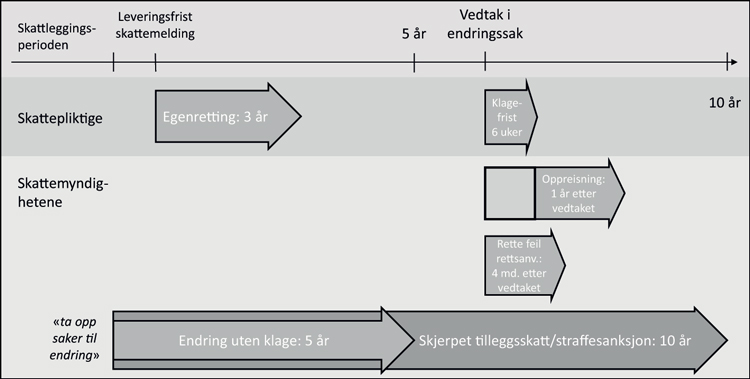

Man kan i prinsippet dele fristene inn i to kategorier; frister som gjelder skattepliktige og frister som gjelder skattemyndighetene. Fristene i skatteforvaltningsloven (med noen unntak, herunder søksmålsfristen) kan illustreres slik:

Innføringen av skatteforvaltningsloven medførte bortfall av toårsfristen i ligningsloven, når skattyter hadde opptrådt aktsomt med hensyn til opplysningsplikten. For alle sakstyper er det nå innført en femårs- og tiårsfrist for å ta opp saker. Innen merverdiavgiften, som bare hadde en tiårsfrist, innebærer det en endring i skattyters favør.

Frist for egenretting

Som nevnt i den første artikkelen i denne serien, er egenretting en nyvinning i skatteforvaltningsloven. Fristen er tre år, og løper fra leveringsfristen for de ulike skattemeldingene og melding om trekk.* Skatteforvaltningsloven § 9-4 andre ledd, jf. skatteforvaltningsforskriften kapittel 8. Faktisk leveringstidspunkt, om dette ligger forut for leveringsfristen, er uten betydning.

Skattepliktige kan korrigere fastsettelsen flere ganger, men en korrigering medfører ikke at en ny treårsfrist løper.

Frist for endring uten klage

Fristen for at skattemyndighetene skal kunne ta opp en fastsettelse til endring, er fem og ti år. Merk at vedtaket ikke må foreligge innen denne fristen. Det er tilstrekkelig at skattekontoret har varslet om endringen. Den absolutte tidsfristen for å fastsette et endringsvedtak beror på passivitetsregler utviklet i rettspraksis, og praksis rundt EMK når tilleggsskatt er benyttet. Skattemyndighetene skal avgjøre saker uten «ugrunnet opphold», men hva som er «ugrunnet» vil variere etter sakens art og partenes opptreden.* Skatteforvaltningsloven § 5-2 første ledd. Etter vårt skjønn burde loven hatt en generell, absolutt endringsfrist, som f.eks. to år etter at varsel er sendt. Det hadde gitt skattemyndighetene et sterkere incitament til å ferdigstille saker og prioritere, i større utstrekning enn i dag.

Tiårsfristen kommer bare til anvendelse når det ilegges skjerpet tilleggsskatt eller straffesanksjon etter straffelovens bestemmelser om skattesvik, dvs. avgivelse av uriktige eller ufullstendige opplysninger til skattemyndighetene, for å oppnå skattemessige fordeler.* Skatteforvaltningsloven § 12-6 andre ledd, jf. straffeloven §§ 278 til 280. Dersom tilleggsskattevedtaket eller straffedommen blir opphevet av høyere instanser, bortfaller også endringsfastsettelsen.

Siden tiårsfristen knytter seg til at saken tas opp, er det ikke noe vilkår at vedtaket foreligger innen ti år etter utløpet av skatteåret.

Det gjelder en særskilt tiårsfrist for saker om frivillig retting, hvor den skattepliktige er unntatt fra tilleggsskatt fordi opplysningene er rettet uten at det er utløst av at kontrolltiltak er eller vil bli iverksatt, eller at opplysninger er gitt av tredjemann.* Skatteforvaltningsloven § 12-6 andre ledd, tredje setning, jf. § 14-4 første ledd bokstav d.

Det gjelder også en særskilt frist på to år for å ta opp en avdød skattepliktigs fastsettelse. Regelen kommer i tillegg til den ordinære fristen for å ta opp endringssak på fem år.* Skatteforvaltningsloven § 12-6 tredje ledd. Bestemmelsen viser også til 10 års-fristen, men denne er uaktuell da avdøde ikke kan ilegges tilleggsskatt, se § 14-4 bokstav f. Toårsfristen utvider derfor ikke femårsfristen. Bestemmelsen er en videreføring av reglene i ligningsloven.* For en nærmere redegjørelse vises det til Zimmer, Arv og skatt (1990) side 154 flg.

Klagefristen

Når den skattepliktige ikke kan rette egen fastsettelse, f.eks. fordi skattemyndighetene har fattet vedtak om forholdet, er den skattepliktige henvist til å klage. Klagefristen er seks uker fra vedtaket er kommet frem.* Skatteforvaltningsloven § 13-4 første ledd, jf. § 5-5 første ledd. Ved klage* Skatteforvaltningsloven § 13-4 tredje ledd. innenfor klagefristen har skattepliktige en ubetinget rett til å få klagen realitetsbehandlet, såfremt klagen oppfyller de materielle kravene til en klage.

Oppreisning for fristoversittelse

Dersom den skattepliktige klager for sent, men før det er gått ett år etter at vedtaket er fattet, skal skattemyndighetene vurdere om det er grunn til å ta klagen under behandling. Momentene er de samme som skal vurderes når skattemyndighetene tar opp en endringssak; klagerens forhold, den tiden som er gått, spørsmålets betydning og sakens opplysning.* Skatteforvaltningsloven § 12-1 første ledd, se vår artikkel i Revisjon og Regnskap nr. 4-2018.

Etter utløpet av denne ettårsfristen, kan den skattepliktige anmode om at skattekontoret tar opp saken innenfor fem- og tiårsfristen. Men den skattepliktige har ikke noe rettskrav på å få saken realitetsbehandlet etter utløpet av ettårsfristen.

Endret rettsoppfatning

Når skattemyndighetene har fattet et endringsvedtak, gjelder det en særskilt frist når dette vedtaket bygger på en uriktig rettsoppfatning og skattemyndighetene ønsker å endre vedtaket til den skattepliktiges ugunst. Saken må da tas opp på nytt innen fire måneder, og ellers innenfor de alminnelige fristene for å ta opp en sak, på fem eller ti år. Denne særskilte fristen kommer bare til anvendelse når det ikke er nye faktiske opplysninger i saken som utløser endringsbehovet.

Det er tilstrekkelig at saken tas opp, med andre ord at det sendes varsel om endring innen fristutløp, og at saksbehandlingen ellers ikke rammes av passivitetsvirkninger.

Utsatt friststart og unntak fra fristene

Fristene for endring begynner ikke å løpe når det følger av skattelovgivningen at omstendigheter som inntrer etter fastsettingen har betydning for fastsettingen.* Skatteforvaltningsloven § 12-7, med parallell i § 12-1 tredje ledd bokstav b. Et eksempel er når vilkårene for betinget skattefritak ved ufrivillig realisasjon ikke oppfylles.* Skatteloven § 14-70 fjerde ledd.

De generelle fristene er heller ikke til hinder for å ta opp en fastsettelse til endring, når slik endring er forutsatt i en domstolsavgjørelse, uttalelse fra Sivilombudsmannen eller når den skattepliktiges vanskelige livsforhold har medført uriktig fastsetting.* Skatteforvaltningsloven § 12-8.

Avsluttende merknader

Innenfor inntekts- og formuesskattens område er de nye fristreglene i den skattepliktiges disfavør, idet det ikke lenger er noen beskyttelse etter to år, selv om den skattepliktige har gitt korrekte og fullstendige opplysninger. Innenfor merverdiavgiftsområdet innebærer den generelle fristen på fem år en mer gunstig regel for skattepliktige i forhold til den tidligere ubetingede tiårsfristen.

Fristreglene kompliseres av at det det ikke er noen eksplisitt frist for når vedtak kan fattes, kun når saken tas opp. Fristreglene må derfor suppleres med det generelle kravet til saksbehandlingen med hensyn til fremdrift og de ulovfestede passivitetsreglene. Det kunne med fordel vært en absolutt frist for å fatte endringsvedtak.